I hope you enjoy this blog post.

If you want us to appraise your luxury watch, painting, classic car or jewellery for a loan, click here.

História zastavenia a záložných pôžičiek

História záložní a pôžičiek so zábezpekou trvá už viac ako 3 000 rokov, pričom prvé záložne vznikli v Číne, aby poskytli prístup ku krátkodobým úverom pre nízko platených robotníkov a roľníkov. Zastavárne boli známym pohľadom aj pre občanov v starovekom Grécku a Rímskej ríši; Slovo pešiak je skutočne odvodené z latinského slova „patinum“, čo znamená sľub. V priebehu stáročí mal ktokoľvek, kto potreboval rýchlu hotovosť a cennosti ako zábezpeku, prístup k záložným službám a mohol vymieňať svoje hodnotné položky za hotovostné pôžičky s pripočítateľnými úrokovými sadzbami. Rovnako ako dnes, ak klienti nesplatili svoje pôžičky plus úroky, záložník si ponechal tovar na predaj alebo aukciu inému kupujúcemu.

Požičiavanie na zálohu – alebo záložníctvo – je jednou z najstarších profesií na svete a v tej či onej podobe existuje už celé stáročia. Od 5 th Storočí v Číne až do dnešných dní ľudia používajú položky ako zabezpečenie pôžičky už celé stáročia. Ľudia s hodnotnými položkami, ktoré sa majú použiť na zabezpečenie, si môžu po stáročia zaistiť pôžičky proti položkám v ich peňažnej hodnote. V New Bond Street Pawnbrokers sme moderná záložňa so sídlom v londýnskej štvrti Mayfair, ale dbáme na to, aby sme poznali svoju históriu. Tu je kompletná história kolaterálnych pôžičiek od počiatkov až po súčasnosť.

Čínsky pôvod

Ako prví záložníci na svete sa objavili v čínskych budhistických kláštoroch počas 5 th Storočí, vlastnené a prevádzkované mníchmi. Niekedy boli tieto podnikateľské podniky založené bohatými súkromnými osobami ako spoločný podnik s kláštormi, pretože kláštory boli niekedy oslobodené od daní. Aj keď sa jedná o najskoršie zaznamenané príklady obchodov so zástavami, je celkom možné, že zastavenie lietania v nejakej forme existovalo dávno pred touto dobou.

Pawnbroking v Európe

Zastavárstvo sa dostalo do Európy, keď bola Rímska ríša na vrchole síl. Vplyv Ríše na moderné zastavenie pešiaka nemožno podceňovať; mnoho súčasných zákonov, ktoré upravujú priemysel zastavania pešiakov, má svoje korene v starovekých rímskych zákonoch. To však neznamená, že rímske zákony boli skopírované doslovne. V Rímskej ríši platili prísne zákony o tom, čo môžete a nemôžete vziať do zástavy, aby ste ich použili ako zábezpeku proti pôžičke. Oblečenie, nábytok a poľnohospodárske vybavenie nebolo dovolené používať ako záruku. Toto pravidlo sa nevzťahuje na moderného záložníka a – skutočne – starožitný nábytok je zvyčajne bežnou voľbou pre ľudí, ktorí zastavujú tovar záložníkovi.

Zástava a náboženstvo

V prvých dobách zastavenia zastavenia mali Židia a kresťania zakázané požičiavať peniaze a profitovať zo splátok úrokov. V judaizme je účtovanie úrokov z pôžičiek klasifikované ako jeden z najhorších hriechov v starozákonnej knihe Ezechiel. Tóra a Talmud však podporujú požičiavanie peňazí a tovaru iným Židom, pokiaľ sa neúčtuje žiaden úrok. Úrokové pôžičky Židom ľuďom, ktorí nie sú Židmi, však neboli zakázané. Kresťanom bolo tiež zakázané poskytovať úročené pôžičky a hotovostné zálohy až do doby protestantskej reformácie, aj keď bolo veľa prípadov, keď sa tento biblický zákaz ignoroval. Františkánskej cirkvi bolo skutočne dovolené praktizovať úžeru, aby poskytovala pomoc chudobným.

Zástava v stredoveku

V pôvodnej podobe bol „monts de piete“ formou základného zastavenia peňazí, ktorú vytvorili rímski pápeži, aby požičiavala peniaze chudobným a tieto pôžičky by nemali žiaden úrok a boli by kryté hodnotou zástav, akými sú oblečenie alebo zariadenia. Pôvodné prevádzkarne očividne stáli prevádzku peniaze a nepriniesli žiaden zisk, takže sa začalo častejšie účtovať úroky z pôžičiek na pokrytie nákladov a prevádzkových nákladov. Od svojich skromných koreňov v Taliansku sa záložňa účtujúca úroky z pôžičiek začala šíriť po celej Európe. V roku 1622 boli založené záložne v Gente, Amsterdame a Bruseli a väčšina veľkých európskych miest čoskoro nasledovala tento trend.

Stredoveké Taliansko

Rozvoj kolaterálnych pôžičiek, ako ich poznáme dnes, sa výrazne urýchlil v stredovekom Taliansku, kde obchodníci z regiónu Lombardsko – mnohí z nich prepojení s bohatou rodinou Medici – pomohli rozšíriť túto prax po celej Európe. Longobardským obchodníkom sa taktiež pripisuje zásluha na vytvorení symbolu zástavy troch zlatých gúľ – pôvodne troch zlatých mincí -, ktoré boli zavesené mimo ich obchodov. Dnes sa vyvinul do celosvetovo uznávaného znaku zástavníka.

V tejto dobe bola táto metóda kontroverzná, ale v 16 th Storočia, pápež Lev X. vyhlásil, že zastavenie lietadla je legálne uznávané povolanie v celej katolíckej Európe a že každý, kto spochybňuje jeho zákonnosť alebo morálku, môže byť exkomunikovaný. Toto rozhodnutie zaistilo, že prax zastavovania pešiaka sa v nasledujúcich rokoch udomácnila v štruktúre európskeho finančného života.

Longobardi

Počiatky lombardského bankovníctva tiež pochádzajú od pôvodných maklérov „monts de piete“, ktorí začali v bohatom talianskom regióne Lombardia. Pawnbrokers sa stali známymi ako Lombards v celej kontinentálnej Európe a vo Veľkej Británii a stále je možné nájsť Lombardské ulice a Lombardské uličky vo veľkých mestách po celom svete, čo znamená, že kedysi boli miestom prominentných záložní. Longobardské úverové praktiky sú stále aktuálne a väčšina veľkých bánk bude požičiavať proti obchodovateľným cenným papierom pomocou svojich zaistených úverových procedúr. Tri zlaté gule, ktoré symbolizujú zástavníkov, boli pôvodne symbolom lombardských záložných bánk a florentskej rodiny Medici, ale v súčasnosti sa stali synonymom záložníkov na celom svete.

Stredoveká Británia

Koncepcia pôžičiek na zálohu sa do Británie dostala počas normanskej invázie v roku 1066, ale až po príchode lombardských obchodníkov sa táto prax stala populárnejšou. Lombardskí obchodníci mali v stredoveku niekoľko významných klientov, vrátane Edwarda III a Henryho V., ktorí obaja založili kráľovské artefakty, aby financovali svoje vojny s Francúzskom. Longobardskí obchodníci čelili veľkému podozreniu zo strany vládnucich tried a bežných ľudí, ale ich popularita rástla a rástla v tomto období až do bodu, kedy sa stali pevnou súčasťou londýnskeho finančného sektora. Vskutku, obchodníci zanechali taký vplyv na City of London, že po nich bola pomenovaná ulica; Lombard Street.

V Spojenom kráľovstve museli mať záložne licenciu od roku 1785 a neskôr. Zástavný list stál 10 libier v londýnskej oblasti a 5 libier v provinciách s povolenou fixnou úrokovou sadzbou 0,5% mesačne a maximálnou dobou pôžičky jeden rok. Legislatíva fungovala 75 rokov a podliehala niekoľkým zmenám a doplneniam zmluvných podmienok, ale bola zrušená zákonom o záložnom registri z roku 1872, ktorý zakúpil mnohé zo zákonov, ktoré dodnes upravujú zastavenie.

Súčasnosť

V súčasnosti sú kolaterálne pôžičky široko akceptovanou metódou, ktorou ľudia odomykajú peňažnú hodnotu svojich cenností, ako napr. výtvarné umenie alebo hodinky . V mestách takmer v každej krajine v Európe a západnom svete je znak záložníka viditeľný na hlavnej ulici a znamená miesto, kde zákazníci môžu získať kolaterálne pôžičky proti svojim cennostiam.

Úloha v histórii zastavovania majetku bohatých a slávnych

V histórii je veľa príbehov o zastavení pešiaka. Anglický kráľ Edward III. Pravidelne používal na financovanie svojej vlády záložníkov, ktorí v roku 1388 skvele založili svoje klenoty na financovanie vojny proti Francúzsku. Hovorí sa tiež, že španielska kráľovná Isabella založila svoje šperky do zástavy, aby financovala Krištofa Kolumbusa na jeho expedíciách do Nového sveta. Anglicko -Charles I. založil svoj vlastný lombardský bankový podnik na financovanie vojny proti Oliverovi Cromwellovi, pričom Cromwell rozpustil všetky prevádzkarne záložne, keď sa stal lordom ochrancom Anglicka. Článok 27 Kráľovskej charty, ktorou sa zriaďuje Bank of England v roku 1694, jasne opisuje bankový systém založený na princípoch zastavenia.

V našej modernej dobe sa mnohé záložne stali úložiskom histórie diamanty , cenné starožitnosti , drahokamy , šperky a nábytok, ktoré prechádzajú generáciami.

Odkiaľ pochádza symbol pešiaka?

Oživenie zastavenia pašovania za posledné desaťročie znamená, že výrazné tri zlaté gule – univerzálny symbol záložníka – sú opäť bežným javom na našich vysokých uliciach. Vyššie uvedený symbol je neodmysliteľne spojený s talianskym regiónom Lombardsko, ako aj so samotným odvetvím pašovania.

Aj keď je zastavovanie v určitej forme už viac ako tisíc rokov, nárast lombardského bankovníctva v 15. storočí by priniesol záložníka do popredia v každom väčšom meste v Európe. Ich vplyv bol taký, že mnohé európske mestá majú stále ulicu pomenovanú podľa praxe – napríklad Lombard Street v Londýne.

Prečo sú symbolom tri zlaté gule?

O lombardských bankároch v talianskom regióne Lombardsko a mimo nich bolo známe, že zavesili rozpoznateľný symbol mimo svojich priestorov, aby ich označili potenciálnym klientom. Populárna teória hovorí, že symbolom boli spočiatku tri zlaté mince – priamy odkaz na ich obchod -, ale neskôr bol zmenený na sféry, aby bolo jednoduchšie ich vidieť.

Vplyv rodiny Medici

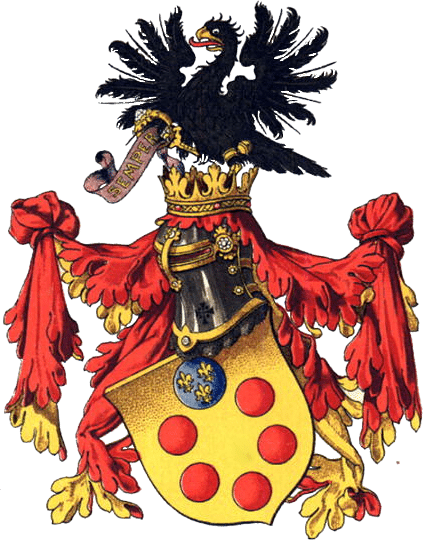

Rodine Mediciovcov sa pripisuje ďalšia teória o vytvorení symbolu pešiakov. Vplyv rodiny nemožno podceňovať – niektorí tvrdia, že boli na svojom vrchole najbohatšou rodinou v Európe a toto bohatstvo použili na kúpu politického vplyvu. Rodina, ktorá zbohatla na bankovníctve, prispela k svojmu bohatstvu niekoľkými zástavami vo Florencii.

Niektorí tvrdia, že tento symbol bol adaptáciou hrebeňa rodu House Medici, ktorý obsahoval niekoľko sfér. Najnižšie tri sféry, ktoré môžete vidieť na hrebeni nižšie, sú v rovnakom zložení ako tie v súčasnom symbole zastavenia zástavy.

Argumentuje sa tým, že vplyv Mediciovcov na bankovníctvo znamenal, že časť ich hrebeňa sa stala synonymom finančného priemyslu vo všeobecnosti, skôr než sa spájala výlučne s obchodovaním so zástavami. Je to presvedčivý argument, koniec koncov, House Medici viedol banku Medici, ktorá bola dlho najbohatšou a najrešpektovanejšou finančnou inštitúciou v Európe.

Vplyv na súčasnú dobu

Nech je pravda akákoľvek, rozsiahly finančný vplyv rodiny Medicejských znamenal, že symbol používaný v stredovekom a renesančnom Taliansku zostáva dodnes. Je pravda, že pôvod symbolu je hlboko zakorenený vo finančnej histórii bohatého talianskeho regiónu Lombardia. Bohatá história tohto regiónu skutočne pokračovala až do moderných čias – zostáva najbohatším a najľudnatejším regiónom Talianska.

Historikom sa podarilo vysledovať pôvod symbolu už v stredoveku v Lombardii a rodina Medicejských zohrala veľkú úlohu, ale jemnejšie detaily sú otvorenejšie diskusii. Porota je teda v zásade mimo.

Modernizácia symbolu

Rovnako ako v celej histórii existujú rôzne teórie o pôvode obchodu so záložníkom. Jedna vec je však istá; priemysel v súčasnosti prechádza oživením a symbol sa vyvíja spolu s ním.

V New Bond Street Pawnbrokers sme sa rozhodli pre trochu minimalistickejší pohľad na tradičný dizajn, pričom sme jasne a vkusne a diskrétne inzerovali, že sme záložníkom. S vývojom priemyslu sa mení aj symbol. Pozrite sa nižšie:

Vysvetlenie kolaterálnych pôžičiek

Zábezpeka je majetok, ktorý pomáha osobe alebo firme zabezpečiť úver luxusným majetkom, ako sú starožitnosti, kvalitné víno, luxusné tašky Hermes, klasické autá alebo vzácne knihy. Keď sa požičajú peniaze, urobí sa dohoda (často drobným písmom), že veriteľ môže niečo vziať osobe, ktorá si berie pôžičku, a predať ju, aby získala späť svoje peniaze, ak dôjde k zjavnému zlyhaniu splácania podľa dohody v zmluve. Zabezpečenie často zvyšuje šance človeka na získanie väčšieho úveru a tiež zvyšuje jeho šance na schválenie, ak sa ukáže, že získanie úveru je náročné.

Zástava kolaterálu umožňuje veriteľovi mať pocit, že podstupuje menšie riziko, a preto bude pravdepodobne pre úver výhodnejšia sadzba. Pokračujte v čítaní, aby ste sa dozvedeli viac o kolaterálnych pôžičkách.

Ako funguje kolaterálne požičiavanie?

Zabezpečenie je často požiadavkou, keď veriteľ potrebuje dodatočné uistenie, že poskytnutím pôžičky nepríde o všetky peniaze. Ak je majetok založený ako zábezpeka, veriteľ má právo podniknúť kroky v prípade, že klient nedodrží dohodnuté platby za úver. Opatrenie, ktoré podniknú, je zaistenie majetku, ktorý bol založený ako zábezpeka, predaj tohto majetku a použitie výnosov z predaja na úplné splatenie pôžičky.

Proces vo všeobecnosti prebieha nasledovne:

1. Výber položky na zabezpečenie

2. Ocenenie majetku, ktorý sa má založiť ako zábezpeka

3. Ponuka pôžičky sa tvorí na základe ocenenia

4. Prijatie pôžičky, pričom je vyhotovená zmluva so všetkými podmienkami a zárukou je prevzatá do starostlivosti veriteľa.

5. Obdobie pôžičky, v ktorom miniete peniaze, ako len chcete, a dodržujte splátkový kalendár dohodnutý v zmluve.

6. Koniec výpožičnej lehoty, kde vám bude vrátené zaistené aktívum, ak ste dlh úplne splatili. V prípade potreby budete chcieť vyjednať predĺženie pôžičky.

Zabezpečenie pôžičky je v kontraste k nezabezpečenej pôžičke, v ktorej jediné právomoci, ktoré bude mať veriteľ v prípade zlyhania splácania, sú v rozpore s vašim úverovým ratingom a/alebo proti vám začnú právne kroky.

V prvom rade veritelia budú vždy uprednostňovať návratnosť svojich investícií po schválení pôžičky. Nikdy nechcú prinútiť súdne konanie k vášmu prahu, takže sa často pokúsia zahrnúť zabezpečenie ako bezpečnostné opatrenie v prípade, že sa veci zhoršia. V ideálnom prípade by tiež radšej nemuseli ísť cestou zaistenia vášho kolaterálu – ich primárne obchodné mechanizmy nezahŕňajú vlastníctvo, prenájom a predaj majetku – ale často sa ukazuje, že je to najjednoduchšie a najpohodlnejšie aktívum na ochranu. ich investícia.

Čo je možné použiť ako zábezpeku?

Akékoľvek aktívum, ktoré sa váš veriteľ rozhodne prijať ako zábezpeku a ktoré je povolené zákonom, je možné založiť. Ako všeobecné pravidlo platí, že veritelia vždy uprednostnia prijatie majetku, ktorý sa dá jednoducho oceniť a v prípade, že si to okolnosti vyžadujú, premenia sa na peniaze. V tomto smere myslenia sú peniaze uložené na sporiacom účte veľmi príťažlivé ako kolaterál, pretože ich hodnota je konečná a je veľmi ľahké ich zbierať. Niektoré ďalšie bežné formy zabezpečenia zahŕňajú:

– Nehnuteľnosť (vrátane vlastného imania v domácnosti)

– Automobily

– Hotovostné účty (zvyčajne tu nie sú zahrnuté dôchodkové účty, existujú však výnimky)

– Investície

– Hardware a stroje

– Cennosti, zberateľské predmety a starožitnosti

– Poistné zmluvy

– Budúce platby od zákazníkov, tiež známe ako pohľadávky

Aj v prípade zabezpečenia podnikateľského úveru môže jednotlivec založiť svoj vlastný osobný majetok (napríklad rodinný dom) ako súčasť osobnej záruky u svojho veriteľa.

Ocenenie vášho majetku

Veriteľ vám spravidla ponúkne pôžičku, ktorá je nižšia ako hodnota majetku, ktorý ste založili. Na niektoré aktíva sa môžu vzťahovať výrazné zľavy. To má zvýšiť ich šance získať späť všetky svoje peniaze v prípade, že aktívum založené ako kolaterál klesá v hodnote.

Pri vyjednávaní žiadosti o pôžičku veritelia zvyčajne uvádzajú prijateľný pomer pôžičky k hodnote (LTV). To by znamenalo, že ak si požičiate napríklad proti hodnote vášho domu, veritelia môžu určiť LTV až do 80 percent. To by znamenalo, že ak má vaša nehnuteľnosť hodnotu 100 000 libier, mohli by ste si požičať až 80 000 libier.

Ak hodnota vašich založených aktív klesne, možno budete musieť založiť ďalšie aktíva, aby ste si udržali úver so zábezpekou. Podobne zostávate plne zodpovedný za zostávajúcu časť pôžičky, aj keď veriteľ zabaví váš majetok a predá ho za nižšiu sumu, ako je váš dlh. Veriteľ môže v prípade potreby zhromaždiť všetky nevyrovnané nedostatky podniknutím právnych krokov.

Druhy záložných pôžičiek

Zabezpečené pôžičky môžu pochádzať z rôznych miest. Používajú sa na podnikateľské pôžičky najmenej tak často, ako sa používajú na osobné pôžičky. Mnoho nových spoločností, ktorým chýbajú osvedčené finančné výsledky, je povinných založiť zábezpeku, ktorá môže zahŕňať osobný majetok vlastníkov firiem.

Niekedy môžete zaistiť vec, ktorú si kúpite, pomocou pôžičky. Niekedy to tak je v prípadoch životného poistenia financovaného z poistného; veriteľ a poisťovateľ často spolupracujú na poskytnutí poistnej zmluvy a pôžičky súčasne.

Dom kúpený na financie funguje podobne – nehnuteľnosť zabezpečuje pôžičku a veriteľ sa môže zmocniť majetku, ak plán splácania zlyhá. Existuje aj niekoľko kolaterálových pôžičiek určených pre ľudí, ktorých úverový rating je zlý. Zabezpečenie týchto pôžičiek je často nákladné a mali by byť opatrením poslednej inštancie. Prichádzajú v mnohých formách a môžu zlyhať, ak nesplácate.

New Bond Street Pawnbrokers sa nachádza v centre mesta Mayfair a poskytuje dôverné zastavenie a zabezpečenie pôžičiek na rôzne zberateľské predmety. Pomáhame poskytovať finančné riešenia našej exkluzívnej klientele a máme bohaté skúsenosti s poskytovaním pôžičiek na celý rad vzácnych osobných aktív, akými sú výtvarné umenie, vzácne šperky a kvalitné vína.

This post is also available in:

English (Angličtina)

Français (Francúzština)

Deutsch (Nemčina)

Italiano (Taliančina)

Português (Portugalština)

Español (Španielčina)

Български (Bulharčina)

简体中文 (Zjednodušená Čínština)

繁體中文 (Tradičná Čínština)

hrvatski (Chorvátština)

Čeština

Dansk (Dánčina)

Nederlands (Holandčina)

हिन्दी (Hindčina)

Magyar (Maďarčina)

Latviešu (Lotyština)

polski (Polština)

Português (Brazílska Portugalština)

Română (Rumunčina)

Русский (Ruština)

Slovenščina (Slovinčina)

Svenska (Švédština)

Türkçe (Turečtina)

Українська (Ukrajinčina)

Albanian (Albánčina)

Հայերեն (Arménčina)

Eesti (Estónčina)

Suomi (Fínština)

Ελληνικά (Gréčtina)

Íslenska (Islančina)

Indonesia (Indonézčina)

日本語 (Japonština)

한국어 (Kórejčina)

Lietuvių (Litovčina)

Norsk bokmål (Nórsky jazyk Bokmål)

српски (Srbština)

Tamil (Tamilčina)

Be the first to add a comment!