I hope you enjoy this blog post.

If you want us to appraise your luxury watch, painting, classic car or jewellery for a loan, click here.

Istoria împrumuturilor de amanet și a împrumuturilor colaterale

Istoria amanetului și a împrumuturilor colaterale se întinde pe o perioadă de peste 3.000 de ani, primele case de amanet fiind înființate în China pentru a oferi acces la credite pe termen scurt pentru muncitorii și țăranii cu salarii mici. Magazinele de amanet erau, de asemenea, o vedere familiară pentru cetățenii din Grecia antică și din Imperiul Roman; într-adevăr, cuvântul pion este derivat din cuvântul latin „patinum” care înseamnă a gaji. De-a lungul secolelor, oricine are nevoie de numerar rapid și obiecte de valoare pentru a acționa ca garanție a putut accesa serviciile de amanet pentru a-și schimba elementele de valoare cu avansuri de împrumut în numerar, cu dobânzi taxabile adăugate. La fel ca astăzi, dacă clienții nu au reușit să-și ramburseze împrumuturile, plus dobânzile, agentul de amanet a păstrat bunurile pentru a le vinde sau a le licita altui cumpărător.

Împrumuturile cu garanție – sau amanetul – reprezintă una dintre cele mai vechi profesii din lume, existând într-o formă sau alta de secole. De la 5 a China secolului până în zilele noastre, oamenii folosesc elemente ca garanție pentru un împrumut de secole. Persoanele cu elemente de valoare care urmează să fie utilizate pentru garanții au reușit să asigure împrumuturi împotriva elementelor la valoarea lor monetară de secole. La New Bond Street Pawnbrokers, suntem o casă de amanet modernă, cu sediul în Mayfair, Londra, dar ținem să ne cunoaștem istoria. Iată istoria completă a împrumuturilor colaterale, de la începuturile până în prezent.

Origini chineze

Primii agenți de amanet din lume au apărut în mănăstirile budiste chinezești în perioada 5 a Century, deținut și operat de călugări. Uneori, aceste întreprinderi au fost înființate de persoane private bogate ca o asociere în comun cu mănăstiri, deoarece mănăstirile erau uneori scutite de impozite. Deși acestea sunt primele exemple înregistrate de case de amanet, este foarte posibil ca intermedierea de amanet să fi existat într-o formă sau alta cu mult înainte de această perioadă.

Amanetarea în Europa

Intermedierea de amanet a ajuns în Europa când Imperiul Roman se afla la apogeul puterilor sale. Influența Imperiului asupra acțiunilor moderne de amanet nu poate fi subestimată; multe dintre legile moderne care guvernează industria de amanetare își au rădăcinile în legile romane antice. Totuși, asta nu înseamnă că legile romanilor au fost copiate textual. În Imperiul Roman existau reguli stricte cu privire la ceea ce puteai și nu poți duce la un agent de amanet pentru a-l folosi ca garanție împotriva unui împrumut, care au fost înscrise în lege. Îmbrăcămintea, mobilierul și echipamentul agricol nu aveau voie să fie utilizate ca garanție. Această regulă nu se aplică agentului de amanet modern și – într-adevăr – mobilierul antic tinde să fie o alegere obișnuită pentru persoanele care angajează un obiect unui amanet.

Pionierea și religia

În primele zile de intermediere a amanetului, evreilor și creștinilor li s-a interzis să împrumute bani și să profite din rambursarea dobânzilor. În iudaism, perceperea dobânzii la împrumuturi este clasificată ca fiind unul dintre cele mai grave păcate din Cartea Ezechiel a Vechiului Testament. Cu toate acestea, Tora și Talmud încurajează ambele împrumuturi de bani și bunuri altor evrei, atât timp cât nu se percepe dobândă. Cu toate acestea, nu a fost interzisă împrumuturile purtătoare de dobânzi de către evrei unor persoane care nu sunt evrei. De asemenea, creștinilor li s-a interzis să acorde împrumuturi cu dobândă și avansuri în numerar până în momentul Reformei protestante, deși au existat multe cazuri în care această interdicție biblică a fost ignorată. Într-adevăr, bisericii franciscane i s-a permis să practice cămătăria pentru a da ajutor celor săraci.

Amanetarea în epoca medievală

În forma sa originală, „monts de piete” a fost o formă de amanetare de bază creată de papii romani pentru a împrumuta bani săracilor și aceste împrumuturi nu ar suporta nicio dobândă și ar fi acoperite de valoarea gajelor, cum ar fi îmbrăcămintea sau echipament. Evident, unitățile inițiale costau bani pentru a opera și nu obțineau niciun profit, astfel că a devenit mai obișnuit să se perceapă dobânzi la împrumuturi pentru a acoperi cheltuielile și costurile operaționale. Din rădăcinile sale umile din Italia, casa de amanet care percepe dobânzi pentru împrumuturi a început să se răspândească în toată Europa. Până în anul 1622 au fost înființate case de amanet în Ghent, Amsterdam și Bruxelles, iar majoritatea orașelor europene importante au urmat curând această tendință.

Italia medievală

Dezvoltarea împrumuturilor colaterale așa cum o cunoaștem astăzi a fost foarte accelerată în Italia medievală, unde negustorii din regiunea Lombardia – mulți dintre ei legați de familia bogată Medici – au contribuit la răspândirea practicii în Europa. Comercianților lombardi li se atribuie, de asemenea, crearea simbolului de amanet a trei bile de aur – inițial trei monede de aur – care a fost atârnat în afara magazinelor lor. Astăzi a evoluat către semnul recunoscut la nivel mondial al agentului de amanet.

În acest moment practica era controversată, dar în 16 a Secolul al XX-lea, Papa Leon al X-lea a declarat că vânzarea de amanet este o profesie recunoscută legal în întreaga Europă catolică și că oricine pune la îndoială legalitatea sau moralitatea acesteia ar putea fi excomunicat. Această hotărâre a asigurat că practica vânzărilor de amanet s-a înrădăcinat în țesătura vieții financiare europene pentru anii următori.

Lombarii

Originile bancare lombarde derivă, de asemenea, din brokerii de case de amanet „monts de piete” și au început în bogata regiune lombardă din Italia. Agenții de amanet au devenit cunoscuți ca lombardi în întreaga Europă continentală și în Marea Britanie și este încă posibil să găsiți străzile Lombard și aleile Lombard în marile orașe din întreaga lume, ceea ce înseamnă că au fost odată locația unor case de amanet proeminente. Practicile de credit lombarde sunt încă relevante astăzi, iar majoritatea băncilor importante vor împrumuta contra titlurilor negociabile folosind procedurile lor de împrumut garantat. Cele trei bile de aur care simbolizează casele de amanet au fost inițial un simbol al băncilor de amanet lombarde și al familiei Medici din Florența, dar acum au devenit sinonime cu casele de amanet din întreaga lume.

Marea Britanie medievală

Conceptul de creditare colaterală a ajuns în Marea Britanie în timpul invaziei normande din 1066, însă abia mai târziu, odată cu sosirea negustorilor lombarzi, această practică a devenit tot mai populară. Negustorii lombardi au avut câțiva clienți de înaltă evidență în perioada medievală, inclusiv Edward al III-lea și Henric al V-lea, care amândoi au amanetat artefacte regale pentru a-și finanța războaiele cu Franța. Negustorii lombardi s-au confruntat cu suspiciuni atât din partea claselor conducătoare, cât și a poporului obișnuit, dar popularitatea lor a crescut și a crescut în tot acest timp până la punctul în care au devenit o parte stabilită a sectorului financiar din Londra. Într-adevăr, negustorii au lăsat un impact atât de mare asupra orașului Londra, încât o stradă a primit numele lor; Strada Lombard.

În Regatul Unit, casele de amanet trebuiau să obțină o licență începând cu anul 1785. Licența unui agent de amanet a costat 10 GBP în zona londoneză și 5 GBP în provincii, cu o rată a dobânzii fixă admisibilă de 0,5% lunar și un termen maxim de împrumut de un an. Legislația a funcționat bine timp de 75 de ani, sub rezerva câtorva modificări ale termenilor și condițiilor, dar a fost răsturnată de legea privind licențele de amanet din 1872, care a cumpărat în multe dintre legile care guvernează și azi amanetarea.

Ziua de azi

În prezent, împrumuturile colaterale sunt o metodă larg acceptată pe care oamenii o folosesc pentru a debloca valoarea monetară a obiectelor lor de valoare, cum ar fi arta sau priveste . În orașele din aproape toate țările din Europa și din lumea occidentală, semnul casei de amanet este vizibil pe strada principală și înseamnă un loc în care clienții pot obține împrumuturi colaterale împotriva obiectelor lor de valoare.

Rolul în istoria amanetului către cei bogați și faimoși

Există multe povești despre amanetarea în istorie. Regele Edward al III-lea al Angliei a folosit în mod regulat agenți de amanet pentru a-și finanța domnia, amanetându-și bijuteriile în anul 1388 pentru a finanța războiul împotriva Franței. Se mai spune că regina Isabella a Spaniei și-a amanetat bijuteriile pentru a-l finanța pe Cristofor Columb în expedițiile sale în Lumea Nouă. Carol I al Angliei și-a înființat propria întreprindere bancară lombardă pentru a-și finanța războiul împotriva lui Oliver Cromwell, în timp ce Cromwell a dizolvat toate unitățile de amanet când a devenit Lord Protector al Angliei. Articolul 27 din Carta Regală de înființare a Băncii Angliei în 1694 descrie în mod clar un sistem bancar bazat pe principiile amanetului.

În epoca noastră modernă, multe case de amanet au devenit depozitele istoriei diamante , antichități valoroase , pietre prețioase , bijuterii și mobilier care au trecut de-a lungul generațiilor.

De unde vine simbolul agentului de amanet?

Renașterea intermedierii de amanet în ultimul deceniu înseamnă că cele trei bile distinctive de aur – simbolul universal al intermediarului de amanet – sunt o vedere obișnuită pe străzile noastre. Simbolul, prezentat mai sus, este legat intrinsec de regiunea italiană Lombardia, la fel ca și industria de amanetare.

Într-adevăr, în timp ce brokerajul de amanet a existat într-o anumită formă de peste o mie de ani, ascensiunea bancară lombardă în secolul al XV-lea ar aduce brokerul la importanță în toate orașele importante din Europa. Influența lor a fost atât de mare încât multe orașe europene au încă o stradă numită după practică – cum ar fi Lombard Street situată în orașul Londra.

De ce este simbolul trei sfere de aur?

Bancherii lombardi din regiunea italiană Lombardia și din străinătate erau cunoscuți că atârnă simbolul recunoscut în afara spațiilor lor pentru a-i marca potențialilor clienți. O teorie populară este că simbolul a fost inițial trei monede de aur – o referință directă la comerțul lor – dar ulterior a fost schimbat în sfere pentru a face mai ușor de văzut.

Influența familiei Medici

O altă teorie cu privire la crearea simbolului agenților de amanet a fost atribuită familiei Medici. Influența familiei nu poate fi subevaluată – unii susțin că au fost cea mai bogată familie din Europa la vârf și au folosit acea bogăție pentru a cumpăra influență politică. O familie care și-a făcut averea prin servicii bancare, o serie de agenți de amanet din Florența au contribuit la bogăția lor.

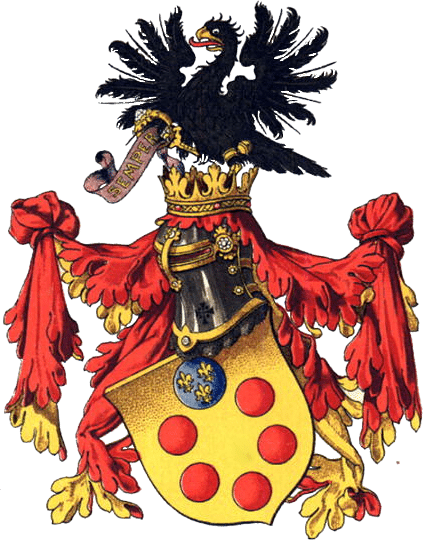

Unii susțin că simbolul a fost o adaptare a creastei Casei Medici, care conținea o serie de sfere. Cele mai mici trei sfere, pe care le puteți vedea pe creasta de mai jos, se află în aceeași formațiune ca cele din simbolul modern de amanet.

Argumentul susține că influența medicilor asupra activităților bancare a însemnat că o porțiune a creastei lor a devenit sinonimă cu industria financiară în general, înainte de a fi asociată exclusiv cu amanetarea. Este un argument convingător, la urma urmei House Medici a condus Banca Medici, care pentru o lungă perioadă de timp a fost cea mai bogată și respectată instituție financiară din Europa.

Influent pentru zilele moderne

Indiferent de adevăr, influența financiară largă a familiei Medici a însemnat că simbolul folosit în Italia medievală și renascentistă rămâne până în prezent. Cu siguranță, originile simbolului sunt adânc înrădăcinate în istoria financiară a bogatei regiuni italiene din Lombardia. Într-adevăr, istoria bogată a regiunii a continuat până în zilele noastre – rămâne cea mai bogată și mai populată regiune din Italia.

Istoricii au reușit să urmărească originile simbolului până în Lombardia medievală, iar familia Medici a jucat în mod clar un rol important, dar detaliile mai fine sunt mai deschise discuției. Deci, practic, juriul a ieșit.

Modernizarea simbolului

La fel ca în toată istoria, există diferite teorii cu privire la originile comerțului cu amanet. Un lucru este sigur, totuși; industria se confruntă în prezent cu o renaștere, iar simbolul evoluează odată cu aceasta.

La New Bond Street Pawnbrokers, am optat pentru o abordare puțin mai minimalistă a designului tradițional, anunțând în mod clar că suntem un agent de amanet într-un mod discret și discret. Pe măsură ce industria evoluează, la fel și simbolul. Aruncați o privire mai jos:

Se explică împrumuturile colaterale

Colateralul este un activ care ajută o persoană sau o afacere să garanteze un împrumut pentru bunuri de lux, cum ar fi antichități, vinuri fine, genți Hermes de lux, mașini clasice sau cărți rare. Când sunt împrumutați bani, se încheie un acord (de multe ori cu litere mici) conform căruia împrumutătorul poate lua ceva de la persoana care ia împrumutul și îl poate vinde pentru a-și recupera banii, dacă există un eșec clar de a efectua rambursările conform acordului în contract. Garanția sporește adesea șansele de a obține un împrumut mai mare și, de asemenea, îmbunătățește șansele de aprobare în cazul în care obținerea unui împrumut se dovedește a fi dificilă.

Un angajament de garanție permite împrumutătorului să simtă că își asumă un risc mai mic și, prin urmare, este probabil să existe o rată mai bună pentru împrumut. Citiți mai departe pentru a afla mai multe despre împrumuturile colaterale.

Cum funcționează împrumuturile colaterale?

Garanția este adesea o cerință atunci când creditorul are nevoie de o asigurare suplimentară că nu își va pierde toți banii prin acordarea unui împrumut. În cazul în care un activ este gajat ca garanție, creditorului i se acordă dreptul de a acționa în cazul în care clientul nu reușește să țină pasul cu plățile convenite asupra împrumutului. Acțiunea pe care o iau este să pună sub sechestru activul care a fost gajat ca garanție, să vândă acel activ și să folosească veniturile din vânzare pentru a achita integral împrumutul.

Procesul se desfășoară în general după cum urmează:

1. Alegerea unui element pentru garanție

2. Evaluarea activelor care urmează a fi gajate ca garanție

3. Oferta de împrumut se face pe baza evaluării

4. Acceptarea împrumutului, prin care se încheie un contract cu toți termenii și condițiile, iar garanția este luată în grija împrumutătorului.

5. Perioada de împrumut, în care cheltuiți banii oricât doriți și urmați programul de rambursare convenit în contract.

6. Sfârșitul perioadei de împrumut, unde activul dvs. colateral va fi returnat dacă ați achitat integral datoria. Poate doriți să negociați o prelungire a împrumutului, dacă este necesar.

Un împrumut colateral contrastează cu un împrumut negarantat, în care singurele puteri pe care le va avea un creditor dacă nu reușești să rambursezi este împotriva ratingului tău de credit și / sau acționează în justiție împotriva ta.

În primul rând, creditorii vor prefera întotdeauna să își recupereze investiția atunci când vor aproba un împrumut. Nu este niciodată dorința lor de a forța procedurile legale la pragul dvs., așa că vor încerca adesea să implice garanții ca măsură de siguranță în cazul în care lucrurile se înrăutățesc. În mod ideal, aceștia preferă, de asemenea, să nu fie nevoiți să meargă pe calea confiscării garanției – mecanismele lor principale de afaceri nu implică proprietatea, închirierea și vânzarea proprietății – dar de multe ori acest lucru se dovedește a fi cel mai simplu și mai convenabil activ de protejat investiția lor.

Ce poate fi folosit ca garanție?

Orice activ pe care creditorul alege să îl accepte ca garanție și care este permis de lege, poate fi gajat. Ca regulă generală, creditorii vor prefera întotdeauna să accepte active care sunt ușor de apreciat și transformate în bani dacă circumstanțele o impun. În această direcție, banii așezați într-un cont de economii sunt foarte atrăgători ca garanție, deoarece valoarea sa este definitivă și este foarte ușor de colectat. Unele alte forme comune de garanție includ următoarele:

– Proprietate (inclusiv capitalul propriu într-o locuință)

– Automobile

– Conturi de numerar (de obicei, conturile de pensionare nu sunt incluse în aceasta, dar există excepții)

– Investiții

– Feronerie și mașini

– Obiecte de valoare, obiecte de colecție și antichități

– Polita de asigurare

– Plăți viitoare de la clienți, cunoscute și sub numele de creanțe

Chiar și în cazul obținerii unui împrumut de afaceri, o persoană ar putea să-și angajeze propriile active personale (cum ar fi o casă de familie) ca parte a unei garanții personale cu creditorul.

Evaluarea activelor dvs.

În general, creditorul vă va oferi un împrumut mai mic decât valoarea activului pe care îl promiteți. Este posibil ca unele active să aibă reduceri mari la valoarea lor. Acest lucru este pentru a-și îmbunătăți șansele de a-și recâștiga toți banii în cazul în care activul garantat ca garanție scade în valoare.

La negocierea unei cereri de împrumut, creditorii vor cita, de obicei, un raport acceptabil împrumut-valoare (LTV). Acest lucru ar însemna că, dacă împrumutați contra valorii casei dvs., de exemplu, creditorii ar putea specifica un LTV de până la 80 la sută. Acest lucru ar însemna că dacă proprietatea dvs. valorează 100.000 GBP, veți putea împrumuta până la 80.000 GBP.

În cazul în care valoarea activelor gajate scade, este posibil să trebuiască să gajați active suplimentare pentru a menține un împrumut colateral. În mod similar, rămâneți pe deplin răspunzător pentru soldul rămas din împrumut, chiar dacă creditorul vă confiscă bunurile și le vinde pentru o sumă mai mică decât cea pe care o datorați. Împrumutătorul poate colecta orice deficiență restantă, luând măsuri legale, dacă este necesar.

Tipuri de împrumut colateral

Împrumuturile colaterale pot proveni dintr-o varietate de locuri. Acestea sunt utilizate pentru împrumuturi de afaceri cel puțin la fel de des pe cât sunt utilizate pentru împrumuturi personale. Multe companii noi, lipsite de o experiență financiară dovedită, sunt obligate să garanteze garanții care pot include active personale ale proprietarilor de afaceri.

Uneori, s-ar putea să gajezi lucrul pe care îl cumperi cu un împrumut ca garanție. Acesta este uneori cazul în cazurile de asigurări de viață finanțate prin primă; creditorul și asigurătorul colaborează adesea pentru a oferi simultan o poliță și un credit colateral.

O casă cumpărată cu finanțare funcționează în mod similar – proprietatea asigură împrumutul, iar împrumutătorul poate confisca proprietatea dacă planul de rambursare eșuează. Există, de asemenea, unele împrumuturi colaterale destinate persoanelor al căror rating de credit este slab. Aceste împrumuturi sunt adesea costisitoare de asigurat și ar trebui să fie o măsură de ultimă instanță. Acestea vin sub mai multe forme și pot obține repercusiuni grele dacă nu reușiți să rambursați.

New Bond Street Pawnbrokers este situat în centrul orașului Mayfair și oferă împrumuturi confidențiale de amanet și garanții pentru o varietate de obiecte de colecție. Ajutăm să oferim soluții financiare clientelei noastre exclusive și avem o bogată experiență în acordarea de împrumuturi pentru o serie de active personale fine, cum ar fi arta plastică, bijuteriile prețioase și vinurile fine.

This post is also available in:

English (Engleză)

Français (Franceză)

Deutsch (Germană)

Italiano (Italiană)

Português (Portugheză (Portugalia))

Español (Spaniolă)

Български (Bulgară)

简体中文 (Chineza simplificată)

繁體中文 (Chineza tradiţională)

hrvatski (Croată)

Čeština (Cehă)

Dansk (Daneză)

Nederlands (Olaneză)

हिन्दी (Hindi)

Magyar (Ungară)

Latviešu (Letoniană)

polski (Poloneză)

Português (Portugheză (Brazilia))

Русский (Rusă)

Slovenčina (Slavă)

Slovenščina (Slovenă)

Svenska (Suedeză)

Türkçe (Turcă)

Українська (Ucrainiană)

Albanian (Albaneză)

Հայերեն (Armeană)

Eesti (Estoniană)

Suomi (Finlandeză)

Ελληνικά (Greacă)

Íslenska (Islandeză)

Indonesia (Indoneziană)

日本語 (Japoneză)

한국어 (Coreană)

Lietuvių (Lituaniană)

Norsk bokmål (Bokmål (norvegiană))

српски (Sârbă)

Tamil (Tamilă)

Be the first to add a comment!