I hope you enjoy this blog post.

If you want us to appraise your luxury watch, painting, classic car or jewellery for a loan, click here.

A história de penhoras e empréstimos colaterais

A história do penhor e dos empréstimos com garantia abrange um período de mais de 3.000 anos, com as primeiras lojas de penhores criadas na China para fornecer acesso a crédito de curto prazo para trabalhadores e camponeses com baixos salários. As lojas de penhores também eram uma visão familiar para os cidadãos da Grécia antiga e do Império Romano; na verdade, a palavra peão é derivada da palavra latina “patinum”, que significa penhor. Ao longo dos séculos, qualquer pessoa com necessidade de dinheiro rápido e objetos de valor para atuar como garantia tem sido capaz de acessar serviços de penhorista para trocar seus itens de valor por adiantamentos de empréstimos em dinheiro, com taxas de juros cobráveis adicionadas. Assim como hoje, se os clientes deixassem de pagar seus empréstimos, acrescidos de juros, o penhorista retinha os bens para vender ou leiloar para outro comprador.

O empréstimo de garantias – ou penhor – é uma das profissões mais antigas do mundo e existe há séculos, de uma forma ou de outra. De 5 º Século da China até os dias modernos, as pessoas têm usado itens como garantia para um empréstimo por séculos. Pessoas com itens de valor para serem usados como garantia têm conseguido garantir empréstimos contra itens em seu valor monetário por séculos. Na New Bond Street Pawnbrokers, somos uma loja de penhores moderna com sede em Mayfair, Londres, mas fazemos questão de conhecer nossa história. Aqui está a história completa dos empréstimos com garantia, desde os primeiros dias até os dias atuais.

Origens chinesas

As primeiras casas de penhores do mundo apareceram em mosteiros budistas chineses durante os 5 º Century, pertencente e operado por monges. Às vezes, esses empreendimentos comerciais eram estabelecidos por pessoas privadas ricas como uma joint venture com mosteiros, já que os mosteiros às vezes eram isentos de impostos. Embora esses sejam os primeiros exemplos registrados de lojas de penhores, é bem possível que a penhor já existisse de uma forma ou de outra muito antes dessa época.

Pawnbroking na Europa

A penhoria chegou à Europa quando o Império Romano estava no auge de seus poderes. A influência do Império na agiotagem moderna não pode ser subestimada; muitas das leis modernas que governam a indústria de penhor têm suas raízes nas antigas leis romanas. Isso não quer dizer que as leis romanas foram copiadas literalmente, no entanto. No Império Romano, havia regras rígidas sobre o que você poderia ou não levar para uma casa de penhores para usar como garantia contra um empréstimo, que foram escritas na lei. Não foi permitido o uso de roupas, móveis e equipamentos agrícolas como garantia. Esta regra não se aplica à casa de penhores moderna e – de fato – móveis antigos tendem a ser uma escolha comum para pessoas que prometem um item a uma casa de penhores.

Penhor e religião

Nos primeiros dias do penhor, judeus e cristãos eram proibidos de emprestar dinheiro e lucrar com o pagamento de juros. No judaísmo, a cobrança de juros sobre empréstimos é classificada como um dos piores pecados no livro de Ezequiel do Antigo Testamento. No entanto, a Torá e o Talmud encorajam o empréstimo de dinheiro e bens a outros judeus, desde que não haja cobrança de juros. No entanto, empréstimos com juros por judeus a pessoas que não são judias não foram proibidos. Os cristãos também foram proibidos de fornecer empréstimos com juros e adiantamentos em dinheiro até a época da Reforma Protestante, embora houvesse muitos casos em que essa proibição bíblica foi ignorada. Na verdade, a Igreja franciscana tinha permissão para praticar a usura para ajudar os pobres.

Pawnbroking na era medieval

Em sua forma original, “monts de piete” era uma forma de penhor básica criada pelos papas romanos para emprestar dinheiro aos pobres e esses empréstimos não teriam juros e seriam cobertos pelo valor de penhoras, como roupas ou equipamento. Obviamente, os estabelecimentos originais custavam dinheiro para funcionar e não davam lucro, por isso tornou-se mais comum cobrar juros sobre os empréstimos para cobrir despesas e custos operacionais. De suas humildes raízes na Itália, a loja de penhores que cobrava juros pelos empréstimos começou a se espalhar pela Europa. No ano de 1622 lojas de penhores foram estabelecidas em Ghent, Amsterdã e Bruxelas, e a maioria das principais cidades europeias logo seguiram essa tendência.

Itália medieval

O desenvolvimento dos empréstimos colaterais como os conhecemos hoje foi amplamente acelerado na Itália medieval, onde os mercadores da região da Lombardia – muitos deles ligados à rica família Medici – ajudaram a espalhar a prática por toda a Europa. Os mercadores lombardos também são creditados com a criação do símbolo de penhor de três bolas de ouro – originalmente três moedas de ouro – que foi pendurado fora de suas lojas. Hoje, ele evoluiu para o símbolo mundialmente reconhecido da casa de penhores.

Nessa época a prática era polêmica, mas na década de 16 º Século, o Papa Leão X declarou que o penhor é uma profissão legalmente reconhecida em toda a Europa católica, e que qualquer um que questionasse a legalidade ou moralidade disso estava sujeito a ser excomungado. Essa decisão garantiu que a prática de penhorar se tornasse arraigada na vida financeira europeia nos anos seguintes.

Os lombardos

As origens dos bancos lombardos também derivam dos “monts de piete” originais corretores de casas de penhores e começaram na rica região italiana da Lombardia. Os penhoristas ficaram conhecidos como lombardos em toda a Europa continental e no Reino Unido e ainda é possível encontrar Lombard Streets e Lombard Alleys nas principais cidades ao redor do mundo, o que significa que já foram locais de lojas de penhores proeminentes. As práticas de crédito da Lombard ainda são pertinentes hoje e a maioria dos grandes bancos empresta contra títulos negociáveis usando seus procedimentos de empréstimo garantido. As três bolas de ouro que simbolizam os penhoristas eram originalmente um símbolo dos bancos de peões lombardos e da família Medici de Florença, mas agora se tornaram sinônimos de penhoristas em todo o mundo.

Bretanha medieval

O conceito de empréstimo com garantia chegou à Grã-Bretanha durante a invasão normanda de 1066, mas foi somente com a chegada dos comerciantes lombardos, mais tarde, que a popularidade da prática cresceu. Os mercadores lombardos tinham alguns clientes importantes durante os tempos medievais, incluindo Eduardo III e Henrique V, que penhoraram artefatos reais para financiar suas guerras com a França. Os mercadores lombardos enfrentavam muitas suspeitas das classes dominantes e do povo, mas sua popularidade cresceu e cresceu ao longo desse tempo, a ponto de se tornarem parte do setor financeiro de Londres. Na verdade, os mercadores deixaram um impacto tão grande na cidade de Londres que uma rua foi batizada em sua homenagem; Lombard Street.

No Reino Unido, os corretores de penhores precisavam ser licenciados a partir de 1785. A licença de um penhorista custa £ 10 na área de Londres e £ 5 nas províncias, com uma taxa de juros fixa permitida de 0,5% ao mês e um prazo máximo de empréstimo de um ano. A legislação funcionou bem por 75 anos, sujeita a algumas emendas aos termos e condições, mas foi revogada pela Lei de Licença de Penhor de 1872, que comprou muitas das leis que ainda hoje regem a penhor.

Nos Dias de Hoje

Nos dias atuais, os empréstimos colaterais são um método amplamente aceito que as pessoas usam para desbloquear o valor monetário de seus objetos de valor, como belas artes ou relógios . Em cidades de quase todos os países da Europa e do mundo ocidental, o sinal da casa de penhores é visível na rua e significa um lugar onde os clientes podem obter empréstimos colaterais contra seus objetos de valor.

O papel na história do penhor para os ricos e famosos

Existem muitas histórias de penhores na história. O rei Eduardo III da Inglaterra regularmente usava penhoristas para financiar seu governo, o que ficou famoso em penhorar suas joias no ano de 1388 para financiar a guerra contra a França. Também é dito que a Rainha Isabel da Espanha penhorou suas joias para financiar Cristóvão Colombo em suas expedições ao Novo Mundo. Carlos I da Inglaterra fundou sua própria empresa bancária lombarda para financiar sua guerra contra Oliver Cromwell, enquanto Cromwell dissolveu todos os estabelecimentos de casas de penhores quando se tornou Lorde Protetor da Inglaterra. O artigo 27 da Carta Real que estabelece o Banco da Inglaterra em 1694 descreve claramente um sistema bancário baseado nos princípios de penhor.

Em nossa era moderna, muitas lojas de penhores se tornaram repositórios de história, mantendo diamantes , antiguidades valiosas , gemas preciosas , joias e móveis que passaram de geração em geração.

De onde vem o símbolo da casa de penhores?

O ressurgimento da casa de penhores na última década significa que as três bolas de ouro – o símbolo universal da casa de penhores – são uma visão comum em nossas ruas principais mais uma vez. O símbolo, mostrado acima, está intrinsecamente ligado à região italiana da Lombardia, assim como a própria indústria de penhoras.

De fato, embora a agiotagem já exista de alguma forma por mais de mil anos, a ascensão dos bancos lombardos no século 15 traria a agiotagem à proeminência em todas as grandes cidades da Europa. Tamanha foi sua influência que muitas cidades europeias ainda possuem uma rua com o nome da prática – como a Lombard Street, localizada na cidade de Londres.

Por que o símbolo é três esferas douradas?

Banqueiros lombardos na região italiana da Lombardia e mais longe eram conhecidos por pendurar o símbolo reconhecível fora de suas instalações para marcá-los para clientes em potencial. Uma teoria popular é que o símbolo era inicialmente três moedas de ouro – uma referência direta ao seu comércio – mas foi posteriormente alterado para esferas a fim de torná-lo mais fácil de ver.

A influência da família Medici

Outra teoria sobre a criação do símbolo das casas de penhores foi atribuída à família Medici. A influência da família não pode ser subestimada – alguns argumentam que eles foram a família mais rica da Europa no auge, e usaram essa riqueza para comprar influência política. Uma família que fez fortuna com bancos, uma série de casas de penhores em Florença contribuíram para sua riqueza.

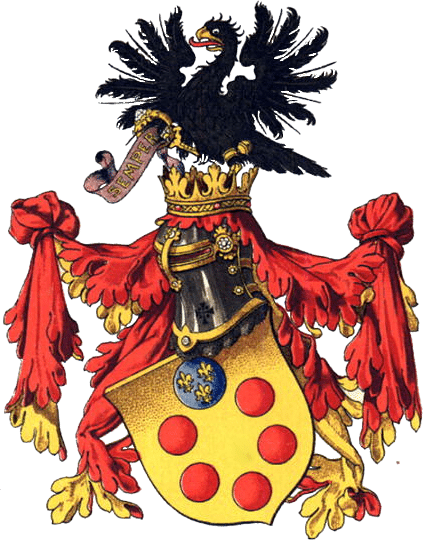

Alguns afirmam que o símbolo foi uma adaptação do brasão da Casa Medici, que continha várias esferas. As três esferas mais baixas, que você pode ver na crista abaixo, estão na mesma formação que as do símbolo de penhor dos dias modernos.

O argumento é que a influência dos Medicis no setor bancário fez com que uma parte de sua crista se tornasse sinônimo do setor financeiro em geral, antes de ser associada apenas ao penhor. É um argumento convincente, afinal a Casa Medici dirigiu o Banco Medici, que por muito tempo foi a instituição financeira mais rica e respeitada da Europa.

Influente para os dias modernos

Seja qual for a verdade, a ampla influência financeira da família Médici significou que o símbolo usado na Itália medieval e renascentista permanece até hoje. Certamente, as origens do símbolo estão profundamente enraizadas na história financeira da rica região italiana da Lombardia. Na verdade, a rica história da região continuou até os dias modernos – ela continua a ser a região mais rica e populosa da Itália.

Os historiadores conseguiram rastrear as origens do símbolo na Lombardia medieval, e a família Medici claramente desempenhou um papel importante, mas os detalhes mais sutis estão mais abertos à discussão. Então, basicamente, o júri está fora.

Modernizando o símbolo

Como acontece com toda a história, existem diferentes teorias sobre as origens do comércio de penhor. Uma coisa é certa, porém; a indústria está atualmente passando por um ressurgimento, e o símbolo está evoluindo junto com ela.

Na New Bond Street Pawnbrokers, optamos por uma abordagem um pouco mais minimalista do design tradicional, claramente anunciando que somos uma casa de penhores de forma discreta e de bom gosto. À medida que a indústria evolui, o mesmo ocorre com o símbolo. Dê uma olhada abaixo:

Empréstimo colateral explicado

A garantia é um ativo que ajuda uma pessoa ou empresa a garantir um empréstimo contra bens de luxo, como antiguidades, vinhos finos, bolsas Hermes de luxo, carros clássicos ou livros raros. Quando o dinheiro é emprestado, é feito um acordo (muitas vezes nas letras miúdas) de que o credor pode pegar algo da pessoa que está fazendo o empréstimo e vendê-lo para recuperar o dinheiro, se houver uma falha evidente no reembolso conforme acordado no contrato. As garantias geralmente aumentam as chances de alguém obter um empréstimo maior e também aumentam as chances de aprovação caso seja difícil obter um empréstimo.

Uma garantia de garantia permite que o credor sinta que está assumindo menos riscos e, portanto, é provável que haja uma taxa melhor para o empréstimo. Continue lendo para saber mais sobre empréstimos colaterais.

Como funciona o empréstimo de garantia?

A garantia é freqüentemente uma exigência quando o credor precisa de garantia adicional de que não perderá todo o seu dinheiro ao conceder um empréstimo. Se um ativo for dado como garantia, o credor tem o direito de agir se o cliente não cumprir os pagamentos acordados do empréstimo. A ação que tomam é confiscar o ativo que foi dado como garantia, vender esse ativo e usar o produto da venda para pagar o empréstimo integralmente.

O processo geralmente ocorre da seguinte forma:

1. Escolha de um item para garantia

2. Avaliação dos ativos a serem dados como garantia

3. A oferta de empréstimo é feita com base na avaliação

4. Aceitação de empréstimo, mediante a qual se redige um contrato com todos os seus termos e condições e fica a cargo do credor a caução.

5. Período de empréstimo, no qual você gasta o dinheiro como quiser e segue o cronograma de reembolso acordado no contrato.

6. Fim do período do empréstimo, em que o ativo colateral será devolvido se você tiver quitado a dívida na íntegra. Você pode negociar uma extensão do empréstimo, se necessário.

Um empréstimo colateral contrasta com um empréstimo sem garantia, no qual os únicos poderes que um credor terá se você deixar de fazer os pagamentos são contra sua classificação de crédito e / ou entrar com uma ação judicial contra você.

Em primeiro lugar, os credores sempre preferem recuperar seu investimento quando aprovam um empréstimo. Nunca é seu desejo forçar procedimentos legais à sua porta, então eles frequentemente tentarão envolver garantias como uma medida de segurança no caso de as coisas darem errado. Idealmente, eles também preferem não ter que seguir o caminho de confiscar sua garantia – seus principais mecanismos de negócios não envolvem a propriedade, aluguel e venda de propriedade – mas muitas vezes acaba sendo o bem mais simples e conveniente de proteger seu investimento.

O que pode ser usado como garantia?

Qualquer ativo que seu credor decida aceitar como garantia, e que seja permitido por lei, pode ser penhorado. Como regra geral, os credores sempre preferirão aceitar ativos que sejam simples de avaliar e convertê-los em dinheiro se as circunstâncias assim o exigirem. Nessa linha de pensamento, o dinheiro depositado em uma caderneta de poupança é muito atraente como garantia, pois seu valor é definitivo e é muito fácil de arrecadar. Algumas outras formas comuns de garantia incluem o seguinte:

– Propriedade (incluindo patrimônio em uma casa)

– Automóveis

– Contas de caixa (geralmente contas de aposentadoria não estão incluídas nisso, mas há exceções)

– Investimentos

– Hardware e maquinário

– Bens de valor, itens colecionáveis e antiguidades

– Apólices de seguro

– Pagamentos futuros de clientes, também conhecidos como contas a receber

Mesmo no caso de obter um empréstimo comercial, um indivíduo pode penhorar seus próprios bens pessoais (como uma casa de família) como parte de uma garantia pessoal com seu credor.

Avaliação de seus ativos

Geralmente, o credor oferece um empréstimo inferior ao valor do ativo que você prometeu. Alguns ativos podem ter descontos pesados aplicados ao seu valor. Isso visa melhorar suas chances de recuperar todo o seu dinheiro, caso o valor do ativo oferecido como garantia diminua.

Ao negociar um pedido de empréstimo, os credores geralmente farão a cotação de uma relação empréstimo / valor aceitável (LTV). Isso significa que, se você pedir um empréstimo contra o valor de sua casa, por exemplo, os credores podem especificar um LTV de até 80%. Isso significa que, se sua propriedade vale £ 100.000, você pode pedir emprestado até £ 80.000.

Se o valor de seus ativos penhorados diminuir, você poderá ter de penhorar ativos adicionais para manter um empréstimo com garantia. Da mesma forma, você continua totalmente responsável pelo saldo remanescente do empréstimo, mesmo que o credor confisque seus bens e os venda por um valor menor do que o devido. O credor pode cobrar qualquer deficiência pendente tomando medidas legais, se necessário.

Tipos de empréstimo colateral

Os empréstimos colaterais podem vir de vários lugares. Eles são usados para empréstimos comerciais, pelo menos com a mesma frequência com que são usados para empréstimos pessoais. Muitas novas empresas, sem um histórico financeiro comprovado, são obrigadas a oferecer garantias que podem incluir bens pessoais dos proprietários das empresas.

Às vezes, você pode penhorar o que comprou com um empréstimo como garantia. Isso às vezes é o caso em casos de seguro de vida financiado por prêmios; o credor e a seguradora freqüentemente colaboram para fornecer uma apólice e um empréstimo colateral simultaneamente.

Uma casa comprada com financiamento funciona de forma semelhante – a propriedade garante o empréstimo e o credor pode confiscar a propriedade se o plano de reembolso falhar. Existem também alguns empréstimos colaterais destinados a pessoas com baixa classificação de crédito. Esses empréstimos costumam ser caros para garantir e devem ser uma medida de último recurso. Eles vêm em muitas formas e podem colher grandes repercussões se você deixar de pagar.

A New Bond Street Pawnbrokers está situada no centro de Mayfair e oferece agiotagem confidencial e empréstimos colaterais para uma variedade de itens colecionáveis. Ajudamos a fornecer soluções financeiras para nossa clientela exclusiva e temos uma vasta experiência na concessão de empréstimos contra uma variedade de bens pessoais finos, como belas artes, joias preciosas e vinhos finos.

This post is also available in:

English (Inglês)

Français (Francês)

Deutsch (Alemão)

Italiano

Português

Español (Espanhol)

Български (Búlgaro)

简体中文 (Chinês (Simplificado))

繁體中文 (Chinês (Tradicional))

hrvatski (Croata)

Čeština (Tcheco)

Dansk (Dinamarquês)

Nederlands (Holandês)

हिन्दी (Hindi)

Magyar (Húngaro)

Latviešu (Letão)

polski (Polonês)

Română (Romeno)

Русский (Russo)

Slovenčina (Eslavo)

Slovenščina (Esloveno)

Svenska (Sueco)

Türkçe (Turco)

Українська (Ucraniano)

Albanian (Albanês)

Հայերեն (Arménio)

Eesti (Estoniano)

Suomi (Finlandês)

Ελληνικά (Grego)

Íslenska (Islandês)

Indonesia (Indonésio)

日本語 (Japonês)

한국어 (Coreano)

Lietuvių (Lituano)

Norsk bokmål (Norueguês)

српски (Sérvio)

Tamil

Be the first to add a comment!