I hope you enjoy this blog post.

If you want us to appraise your luxury watch, painting, classic car or jewellery for a loan, click here.

Saga veðlána og veðlána

Saga veðlána og veðlána spannar meira en 3.000 ára tímabil, þar sem fyrstu veðsölurnar voru settar upp í Kína til að veita láglaunafólki og bændum aðgang að skammtímaláni. Peðabúðir voru líka kunnugleg sjón fyrir borgara í Grikklandi til forna og Rómaveldi; reyndar er orðið peð dregið af latneska orðinu „patinum“ sem þýðir að veðsetja. Í gegnum aldirnar hefur hver sem hefur þörf fyrir hraðfé og verðmæti til að virka sem öryggi fengið aðgang að veðlánaþjónustu til að skiptast á verðmætum sínum fyrir fyrirframgreiðslur í reiðufé, með gjaldskyldum vöxtum bætt við. Rétt eins og í dag, ef viðskiptavinum tókst ekki að endurgreiða lán sín, auk vaxta, hélt veðlánamiðlarinn eftir vörunum til að selja áfram eða bjóða upp á annan kaupanda.

Tryggingarlán – eða veðsölu – er ein af elstu starfsgreinum heims og hefur verið til í einhverri mynd um aldir. Frá 5. aldar Kína til nútímans hefur fólk notað hluti sem veð fyrir láni um aldir. Fólk með verðmæti til veðsetningar hefur um aldir getað tryggt sér lán gegn hlutum á peningavirði þeirra. Hjá New Bond Street Pawnbrokers erum við nútíma veðbúð með aðsetur í Mayfair, London , en við leggjum áherslu á að þekkja sögu okkar. Hér er öll saga veðlána, allt frá árdögum og fram til dagsins í dag.

Kínverskur uppruna

Fyrstu veðbréfamiðlarar heimsins komu fram í kínverskum búddaklaustrum á 5. öld, í eigu og starfrækt af munkum. Stundum voru þessi fyrirtæki stofnuð af ríkum einkaaðilum sem sameiginlegt fyrirtæki með klaustrum, þar sem klaustur voru stundum undanþegin skatti. Þó að þetta séu elstu skráða dæmin um veðsölubúðir, er vel mögulegt að veðsölu hafi verið til í einhverri mynd löngu fyrir þennan tíma.

Greiðsla í Evrópu

Veðsalan náði til Evrópu þegar Rómaveldi var á hátindi valda sinna. Ekki er hægt að gera lítið úr áhrifum heimsveldisins á veðsölu nútímans; mörg nútímalög sem gilda um veðsöluiðnaðinn eiga rætur að rekja til fornra rómverskra laga. Það er þó ekki þar með sagt að lög Rómverja hafi verið afrituð orðrétt. Í Rómaveldi voru strangar reglur um hvað mátti og mátti ekki fara með til veðlánasjóðs til að nota sem veð gegn láni, sem voru skrifaðar í lögin. Óheimilt var að nota fatnað, húsgögn og búbúnað sem veð. Þessi regla á ekki við um nútíma veðsala og – reyndar – forn húsgögn hafa tilhneigingu til að vera algengur kostur fyrir fólk sem veðsetur hlut til veðlánamiðlara.

Greiðsla og trúarbrögð

Á fyrstu dögum veðsölunnar var gyðingum og kristnum mönnum bannað að lána peninga og hagnast á vaxtagreiðslum. Undir gyðingdómi flokkast vextir af lánum sem ein verstu syndin í Esekíelsbók Gamla testamentisins. Hins vegar hvetja Torah og Talmud bæði til að lána öðrum gyðingum peninga og vörur, bara svo framarlega sem engir vextir eru innheimtir. Vaxtaberandi lán gyðinga til fólks sem ekki er gyðingur var hins vegar ekki bannað. Kristnum mönnum var einnig bannað að veita vaxtaberandi lán og fyrirframgreiðslur í reiðufé fram að siðbótinni, þó að mörg dæmi hafi verið um að þetta bann Biblíunnar hafi verið hunsað. Reyndar var fransiskanska kirkjunni heimilt að stunda okur til að veita fátækum aðstoð.

Greiðsla á miðöldum

Í upprunalegri mynd var „monts de piete“ form af grunnveðsölu sem rómverskir páfar settu á laggirnar til að lána fátækum peninga og þessi lán myndu ekki bera neina vexti og myndu standa undir verðmæti veðsetninga, svo sem fatnaðar eða fatnaðar. búnaður. Vitanlega kostuðu upphaflegu starfsstöðvarnar peninga í rekstri og skiluðu engum hagnaði og því varð algengara að taka vexti af lánunum til að mæta útgjöldum og rekstrarkostnaði. Frá auðmjúkum rótum sínum á Ítalíu byrjaði veðlánastofan, sem rukkaði vexti fyrir lán, að dreifast um Evrópu. Árið 1622 voru veðsölubúðir stofnaðar í Gent, Amsterdam og Brussel og flestar helstu borgir Evrópu fylgdu fljótlega þessari þróun.

Miðalda Ítalía

Þróun veðlána eins og við þekkjum það í dag var hraðað gríðarlega á miðalda Ítalíu, þar sem kaupmenn Lombardy-svæðisins – margir þeirra tengdir hinni ríku Medici fjölskyldu – hjálpuðu til við að dreifa þessu um Evrópu. Langbarðakaupmenn eiga einnig heiðurinn af sköpun veðsölutáknis þriggja gullkúla – upphaflega þriggja gullpeninga – sem var hengdur upp fyrir utan verslanir þeirra. Í dag hefur það þróast í alþjóðlegt viðurkennt merki veðlánarans.

Á þessum tíma var iðkunin umdeild, en á 16. öld lýsti Leó X páfi því yfir að veðsali væri löglega viðurkennd starfsgrein um alla kaþólsku Evrópu og að allir sem efast um lögmæti eða siðferði hennar gætu verið bannaðir. Þessi úrskurður tryggði að veðsöluiðkun festist í evrópsku fjármálalífi um ókomin ár.

Langbarðar

Uppruni Lombard bankastarfsemi kemur einnig frá upprunalegu „monts de piete“ veðlánasölum og hófst í hinu auðuga Lombardy héraði á Ítalíu. Veðbréfamiðlarar urðu þekktir sem Lombards um meginland Evrópu og Bretlands og það er enn hægt að finna Lombard Streets og Lombard Alleys í helstu borgum um allan heim, sem gefur til kynna að þær hafi einu sinni verið staðsetning fyrir áberandi veðbúðir. Lánahættir Lombard eru enn við hæfi í dag og flestir helstu bankar munu lána gegn markaðsverðbréfum með því að nota verðtryggða lánaaðferð sína. Gullnu kúlurnar þrjár sem tákna veðlánamenn voru upphaflega tákn lombard-veðbankanna og Medici-fjölskyldunnar í Flórens, en þær eru nú orðnar samheiti veðsala um allan heim.

Miðalda Bretland

Hugmyndin um veðlán barst til Bretlands við innrás Normanna árið 1066, en það var ekki fyrr en Langbarðakaupmenn komu síðar að vinsældir aðferðarinnar jukust. Langbarðakaupmenn áttu nokkra áberandi viðskiptavini á miðöldum, þar á meðal Edward III og Henry V, sem báðir veðuðu konunglega gripi til að fjármagna stríð þeirra við Frakkland. Langbarðakaupmenn stóðu frammi fyrir mikilli tortryggni frá ríkjandi stéttum jafnt sem almennu fólki, en vinsældir þeirra jukust og jukust á þessum tíma að þeim tímapunkti að þeir urðu rótgróinn hluti af fjármálageiranum í London. Reyndar skildu kaupmennirnir eftir slík áhrif á Lundúnaborg að gata var nefnd eftir þeim; Lombard Street.

Í Bretlandi þurftu veðbankar að fá leyfi frá árinu 1785 og áfram. Leyfi veðlánamiðlara kostaði 10 pund á London-svæðinu og 5 pund í héruðum, með leyfilegum föstum vöxtum upp á 0,5% mánaðarlega og hámarkslánstíma upp á eitt ár. Löggjöfin virkaði vel í 75 ár, með fyrirvara um nokkrar breytingar á skilmálum og skilyrðum, en var hnekkt með veðsöluleyfislögum frá 1872, sem keyptu inn mörg af þeim lögum sem gilda enn í dag.

Nútíminn

Í nútímanum eru veðlán almennt viðurkennd aðferð sem fólk notar til að opna peningalegt verðmæti verðmæta sinna eins og myndlistar eða úra . Í borgum í næstum öllum löndum í Evrópu og hinum vestræna heimi er merki veðlánsins sýnilegt á þjóðgötunni og táknar stað þar sem viðskiptavinir geta fengið tryggingarlán gegn verðmætum sínum.

Hlutverk í sögu veðsölu til hinna ríku og frægu

Það eru til margar sögur af veðsölu í sögunni. Játvarð 3. Englandskonungur notaði reglulega veðsala til að fjármagna stjórn sína, sem frægt er að veðsetja gimsteina sína árið 1388 til að fjármagna stríð gegn Frakklandi. Einnig er sagt að Ísabella Spánardrottning hafi veðað skartgripi sína til að fjármagna Kristófer Kólumbus í leiðangrum hans til Nýja heimsins. Charles I af Englandi stofnaði sitt eigið Lombard bankafyrirtæki til að fjármagna stríð sitt gegn Oliver Cromwell, en Cromwell leysti upp allar veðbankastofnanir þegar hann varð verndari lávarðar Englands. 27. grein konunglega sáttmálans um stofnun Englandsbanka árið 1694 lýsir skýrt bankakerfi sem byggir á meginreglum um veð.

Í nútíma okkar hafa margar veðsölubúðir orðið geymslur sögunnar, geyma demöntum , verðmætum fornminjum , dýrmætum gimsteinum , skartgripum og húsgögnum sem hafa gengið í gegnum kynslóðir.

Hvaðan kemur tákn veðhafa?

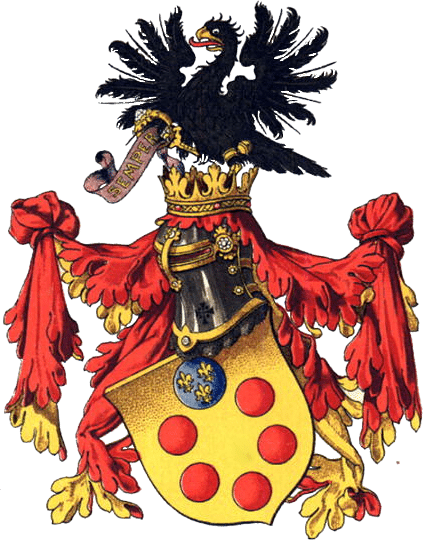

Endurvakning veðsölu á síðasta áratug þýðir að hinar sérstaka þrjár gullkúlur – alhliða tákn veðlánamiðlarans – eru enn og aftur algeng sjón á þjóðgötum okkar. Táknið, sem sýnt er hér að ofan, er í eðli sínu tengt ítalska svæðinu Langbarðalandi, eins og veðsöluiðnaðurinn sjálfur.

Reyndar, þó að veðmiðlun hafi verið við lýði í einhverri mynd í meira en þúsund ár, myndi uppgangur Lombard bankastarfsemi á 15. öld færa veðlánamiðlarann á sjónarsviðið í öllum helstu borgum í Evrópu. Slík voru áhrif þeirra að margar evrópskar borgir hafa enn götu sem kennd er við framkvæmdina – eins og Lombard Street sem er staðsett í Lundúnaborg.

Af hverju er táknið þrjár gylltar kúlur?

Langbarðir bankamenn í ítalska héraðinu Lombardy og víðar voru þekktir fyrir að hengja auðþekkjanlega táknið fyrir utan húsnæði sitt til að merkja það fyrir hugsanlegum viðskiptavinum. Vinsæl kenning er sú að táknið hafi upphaflega verið þrír gullpeningar – bein vísun í viðskipti þeirra – en síðar hafi verið breytt í kúlur til að gera það auðveldara að sjá.

Áhrif Medici fjölskyldunnar

Önnur kenning um sköpun tákns veðsala hefur verið kennd við Medici fjölskylduna. Það er ekki hægt að gera lítið úr áhrifum fjölskyldunnar – sumir halda því fram að þeir hafi verið ríkasta fjölskyldan í Evrópu þegar þeir voru sem hæst, og notuðu þann auð til að kaupa pólitísk áhrif. Fjölskylda sem græddi auð sinn á bankastarfsemi, fjöldi veðsölumanna í Flórens lagði sitt af mörkum til auðs þeirra.

Sumir halda því fram að táknið hafi verið aðlögun á skjöld húss Medici, sem innihélt fjölda kúla. Þrjár neðstu kúlurnar, sem þú sérð á tindinum fyrir neðan, eru í sömu mynd og í nútíma veðbréfatákninu.

Rökin halda því fram að áhrif Medicis á bankastarfsemi þýddu að hluti af efri hluta þeirra varð samheiti við fjármálaiðnaðinn almennt, áður en hann tengdist eingöngu veðsölu. Það eru sannfærandi rök, þegar allt kemur til alls, stýrði House Medici Medici-bankanum, sem lengi vel var ríkasta og virtasta fjármálastofnun Evrópu.

Áhrifamikill til nútímans

Hver sem sannleikurinn er, þýddi víðtæk fjárhagsleg áhrif Medici fjölskyldunnar að táknið sem notað var á miðöldum og endurreisnartíma Ítalíu er enn til þessa dags. Það er vissulega svo að uppruni táknsins á sér djúpar rætur í fjármálasögu hins auðuga ítalska svæði Langbarðalands. Reyndar hefur auðug saga svæðisins haldið áfram inn í nútímann – það er enn ríkasta og fjölmennasta svæði Ítalíu.

Sagnfræðingum hefur tekist að rekja uppruna táknsins aftur til Langbarðalands miðalda og átti Medici-ættin greinilega stóran þátt, en nánari atriði eru opnari til umræðu. Þannig að í rauninni er dómnefndin úti.

Nútímavæða táknið

Eins og með alla sögu eru mismunandi kenningar um uppruna veðsöluviðskipta. Eitt er þó víst; iðnaðurinn er nú að endurvakna og táknið er að þróast samhliða því.

Hjá New Bond Street Pawnbrokers höfum við farið í örlítið naumhyggjulegri útfærslu á hefðbundinni hönnun, með því að auglýsa greinilega að við séum veðbanki á smekklegan og næðislegan hátt. Eins og iðnaðurinn þróast, gerir táknið það líka. Skoðaðu hér að neðan:

Tryggingalán útskýrð

Tryggingar eru eign sem hjálpar einstaklingi eða fyrirtæki að tryggja lán gegn lúxuseignum eins og fornminjum, eðalvíni , lúxus Hermes töskur , klassískum bílum eða sjaldgæfum bókum . Þegar peningar eru teknir að láni er samið (oft með smáa letrinu) um að lánveitandi geti tekið eitthvað af þeim sem tekur lánið og selt það til að ná fé sínu til baka, ef augljóst er að afborganir misfarist samkvæmt samkomulagi. í samningnum. Tryggingar auka oft möguleika manns á að fá stærra lán og það bæta líka möguleika manns á samþykki ef það reynist erfitt að fá lán.

Veðsetning gerir lánveitanda kleift að líða eins og hann taki minni áhættu og því er líklegt að það sé betra gengi fyrir lánið. Lestu áfram til að fá frekari upplýsingar um veðlán.

Hvernig virkar veðlán?

Tryggingar eru oft skilyrði þegar lánveitandinn þarf viðbótartryggingu fyrir því að þeir tapi ekki öllum peningunum sínum með því að veita lán. Ef eign er sett að veði er lánveitanda veittur réttur til að grípa til aðgerða ef viðskiptavinur stendur ekki við umsamdar greiðslur af láninu. Aðgerðin sem þeir grípa til er að leggja hald á eignina sem var veðsett, selja þá eign og nota ágóðann af sölunni til að borga lánið að fullu.

Ferlið fer yfirleitt sem hér segir:

1. Val á hlut til tryggingar

2. Verðmat á þeim eignum sem veðsetja á

3. Lánstilboð er gert miðað við verðmatið

4. Lánstaka, þar sem gerður er samningur með öllum skilmálum og tryggingar eru teknar í umsjá lánveitanda.

5. Lánstími, þar sem þú eyðir peningunum eins og þú vilt og fylgir endurgreiðsluáætluninni sem samið var um í samningnum.

6. Lok lánstíma, þar sem tryggingareign þinni verður skilað ef þú hefur greitt skuldina að fullu. Þú gætir viljað semja um framlengingu láns ef þörf krefur.

Tryggingarlán er andstætt ótryggðu láni, þar sem eina heimildin sem lánveitandi mun hafa ef þú endurgreiðir ekki er gegn lánshæfiseinkunn þinni og/eða höfðar mál gegn þér.

Fyrst og fremst munu lánveitendur alltaf kjósa að endurheimta fjárfestingu sína þegar þeir samþykkja lán. Það er aldrei vilji þeirra að þvinga málshöfðun að dyraþrepinu þínu, svo þeir munu oft reyna að fela í sér tryggingar sem öryggisráðstöfun ef illa fer. Helst kjósa þeir líka að þurfa ekki að fara þá leið að taka tryggingar þínar – aðalviðskiptaaðferðir þeirra fela ekki í sér eignarhald, leigu og sölu á eignum – en oft reynist það vera einfaldasta og þægilegasta eignin til að vernda fjárfestingu þeirra.

Hvað er hægt að nota sem tryggingar?

Hægt er að veðsetja allar eignir sem lánveitandi þinn velur að samþykkja sem veð og sem er heimilt samkvæmt lögum. Að jafnaði munu lánveitendur alltaf kjósa að taka við eignum sem eru einfaldar í verðgildi og breytast í peninga ef aðstæður krefjast þess. Í þessari hugsun eru peningar sem sitja á sparireikningi mjög aðlaðandi sem tryggingar vegna þess að verðmæti þeirra er endanlegt og það er mjög auðvelt að innheimta. Sumar aðrar algengar tegundir trygginga eru eftirfarandi:

– Eign (þar með talið eigið fé á heimili)

– Bílar

– Reiðufé reikningar (venjulega eftirlaunareikningar eru ekki með í þessu, en það eru undantekningar)

– Fjárfestingar

– Vélbúnaður og vélar

– Verðmæti, safngripir og fornmunir

– Tryggingaskírteini

– Framtíðargreiðslur frá viðskiptavinum, einnig þekktar sem kröfur

Jafnvel þegar um er að ræða að tryggja viðskiptalán gæti einstaklingur veðsett eigin persónulegar eignir (svo sem fjölskylduheimili) sem hluta af persónulegri ábyrgð hjá lánveitanda sínum.

Verðmat á eignum þínum

Almennt mun lánveitandinn bjóða þér lán sem er minna en verðmæti eignarinnar sem þú veðsetur. Sumar eignir gætu verið með miklum afslætti miðað við verðmæti þeirra. Þetta er til að bæta möguleika þeirra á að endurheimta allt fé sitt ef eignin sem veðsett er sem veð lækkar í verði.

Þegar samið er um lánsumsókn munu lánveitendur venjulega gefa upp ásættanlegt lánshlutfall (LTV). Þetta myndi þýða að ef þú tekur lán gegn verðmæti hússins þíns, til dæmis, gætu lánveitendur tilgreint LTV allt að 80 prósent. Þetta myndi þýða að ef eignin þín er 100.000 punda virði gætirðu tekið allt að 80.000 pund að láni.

Ef veðsettar eignir þínar lækka að verðmæti gætirðu þurft að veðsetja viðbótareignir til að viðhalda veðláni. Á sama hátt ber þú fulla ábyrgð á eftirstöðvum lánsins þíns, jafnvel þó að lánveitandi þinn taki eignir þínar og selji þær fyrir minni upphæð en þú skuldar. Lánveitandi getur innheimt hvers kyns útistandandi annmarka með því að grípa til málaferla, ef þörf krefur.

Tegundir veðlána

Tryggingarlán geta komið frá ýmsum stöðum. Þau eru notuð til fyrirtækjalána að minnsta kosti jafn oft og þau eru notuð fyrir persónuleg lán. Mörg ný fyrirtæki, sem skortir sannaða fjárhagslega afrekaskrá, þurfa að leggja fram tryggingar sem geta falið í sér persónulegar eignir fyrirtækjaeigenda.

Stundum gætirðu veðsett hlutinn sem þú kaupir með láni sem tryggingu. Þetta er stundum raunin í iðgjaldafjármögnuðum líftryggingamálum; Lánveitandi og vátryggjandi vinna oft saman um að veita trygginga- og tryggingarlán samtímis.

Hús sem keypt er fyrir fjármagn virkar á svipaðan hátt – eignin tryggir lánið og lánveitandinn getur lagt hald á eignina ef endurgreiðsluáætlunin mistekst. Það eru líka nokkur veðlán sem eru hönnuð fyrir fólk sem hefur lélegt lánshæfismat. Þessi lán eru oft dýr að tryggja og ættu að vera þrautavara. Þeir eru til í mörgum myndum og geta uppskorið þungar afleiðingar ef ekki tekst að endurgreiða.

New Bond Street Pawnbrokers er staðsett í miðbæ Mayfair og veitir trúnaðarveðlán og tryggingarlán á ýmsum safngripum. Við aðstoðum við að veita einkareknum viðskiptavinum okkar fjárhagslausnir og höfum mikla reynslu í að veita lán gegn margvíslegum persónulegum eignum, svo sem listum, dýrmætum skartgripum og eðalvínum.

This post is also available in:

English

Français (French)

Deutsch (German)

Italiano (Italian)

Português (Portuguese, Portugal)

Español (Spanish)

Български (Bulgarian)

简体中文 (Chinese (Simplified))

繁體中文 (Chinese (Traditional))

hrvatski (Croatian)

Čeština (Czech)

Dansk (Danish)

Nederlands (Dutch)

हिन्दी (Hindi)

Magyar (Hungarian)

Latviešu (Latvian)

polski (Polish)

Português (Portuguese, Brazil)

Română (Romanian)

Русский (Russian)

Slovenčina (Slovak)

Slovenščina (Slovenian)

Svenska (Swedish)

Türkçe (Turkish)

Українська (Ukrainian)

Albanian

Հայերեն (Armenian)

Eesti (Estonian)

Suomi (Finnish)

Ελληνικά (Greek)

Indonesia (Indonesian)

日本語 (Japanese)

한국어 (Korean)

Lietuvių (Lithuanian)

Norsk bokmål (Norwegian Bokmål)

српски (Serbian)

Tamil

Be the first to add a comment!