I hope you enjoy this blog post.

If you want us to appraise your luxury watch, painting, classic car or jewellery for a loan, click here.

A zálogkölcsön és a biztosítékhitelek története

A zálogkölcsönök és a zálogkölcsönök története több mint 3000 éves múltra tekint vissza, az első zálogházakat Kínában hozták létre, hogy az alacsony fizetésű munkások és parasztok számára rövid távú hitelhez jussanak. A zálogházak az ókori Görögország és a Római Birodalom polgárai számára is ismerős látványnak számítottak; Valójában a gyalog szó a latin „patinum” szóból származik, ami zálogot jelent. Az évszázadok során bárki, akinek gyors készpénzre és értéktárgyakra volt szüksége biztosítékként, hozzáférhetett a zálogügynöki szolgáltatásokhoz, hogy értékeiket készpénzhitel -előlegekre cserélje, hozzáadott terhelhető kamatokkal. Csakúgy, mint ma, ha az ügyfelek nem fizetik vissza a hiteleiket, valamint a kamatokat, a zálogtartó megtartotta az árut, hogy eladja vagy elárverezze egy másik vevőnek.

A zálogkölcsönzés – vagy zálogkölcsönzés – a világ egyik legrégebbi szakmája, amely valamilyen formában már évszázadok óta létezik. 5 -től th Századi Kínától a mai napig az emberek évszázadok óta használnak elemeket hitel fedezetéül. Azok az emberek, akiknek értékpapírokat kell felhasználniuk biztosítékként, évszázadok óta képesek voltak hitelt nyújtani a tárgyakkal szemben azok értékében. A New Bond Street Pawnbrokersnél egy modern zálogház vagyunk, amelynek székhelye a londoni Mayfairben található, de fontosnak tartjuk, hogy ismerjük a történelmünket. Íme a biztosítékhitelezés teljes története, a kezdetektől egészen a mai napig.

Kínai eredetű

A világ első zálogügynökei a kínai buddhista kolostorokban jelentek meg az 5 th Század, szerzetesek tulajdonában és üzemeltetésében. Néha ezeket az üzleti vállalkozásokat gazdag magánszemélyek hozták létre kolostorokkal közös vállalkozásként, mivel a kolostorokat néha mentesítették az adók alól. Bár ezek a zálogházak legkorábbi rögzített példái, teljesen lehetséges, hogy a zálogfenntartás valamilyen formában létezett jóval ez idő előtt.

Zálogügy Európában

A zálogügy akkor érte el Európát, amikor a Római Birodalom hatalmának csúcsán volt. A Birodalom befolyása a mai zálogügyre nem lehet alábecsülni; a zálogügyet szabályozó modern törvények közül sok az ókori római törvényekben gyökerezik. Ez azonban nem jelenti azt, hogy a rómaiak törvényeit szó szerint lemásolták. A Római Birodalomban szigorú szabályok voltak érvényben arról, hogy mit vihetsz és mit nem vihetsz el egy zálogügynöknek, hogy fedezetként használd fel a kölcsön ellen. Ruházati cikkeket, bútorokat és mezőgazdasági eszközöket tilos biztosítékként használni. Ez a szabály nem vonatkozik a modern zálogházra, és – valójában – az antik bútorok általában gyakori választásnak számítanak azok számára, akik zálogba adnak egy tárgyat.

Zálogügy és vallás

A zálogjog első napjaiban a zsidóknak és a keresztényeknek tilos volt kölcsönadni és profitálni a kamatok visszafizetéséből. A zsidóság idején a kölcsönök kamatának felszámítása az egyik legrosszabb bűnnek minősül Ezékiel könyvében. Mindazonáltal a Tóra és a Talmud egyaránt ösztönzi a pénz és áruk kölcsönadását más zsidóknak, mindaddig, amíg nincs kamat. A zsidók kamatozó kölcsönét nem zsidó embereknek azonban nem tiltották. A keresztényeknek a protestáns reformáció idejéig megtiltották a kamatozó kölcsönök és a készpénz-előlegek nyújtását is, bár sok esetben figyelmen kívül hagyták ezt a bibliai tilalmat. Valóban, a ferences templomnak engedélyezték az uzsora gyakorlását, hogy segítséget nyújtson a szegényeknek.

Zálogügy a középkori korszakban

Eredeti formájában a „monts de piete” a római pápák által a szegények számára kölcsönadásra létrehozott alapvető zálogbérlet egy formája volt, és ezek a kölcsönök nem kamatoznak, és azokat a zálogok, például ruházat vagy felszerelés. Nyilvánvaló, hogy az eredeti létesítmények pénzbe kerültek a működésükhöz, és nem hoztak hasznot, így egyre gyakoribbá vált a kölcsönök kamatának felszámítása a költségek és a működési költségek fedezésére. Olaszországi szerény gyökereitől kezdve a hitelek után felszámított zálogház egész Európában terjedni kezdett. Gentben, Amszterdamban és Brüsszelben 1622 zálogházat hoztak létre, és a legtöbb európai nagyváros hamarosan követte ezt a tendenciát.

Középkori Olaszország

A ma ismert fedezeti hitelezés fejlődése nagymértékben felgyorsult a középkori Olaszországban, ahol a Lombardia régió kereskedői – akik közül sokan a gazdag Medici családhoz tartoztak – segítették a gyakorlat elterjesztését Európában. A langobard kereskedőknek is köszönhető, hogy megalkották a három aranygolyó – eredetileg három aranyérme – zálogjogának szimbólumát, amelyet az üzleteiken kívül lógtak. Mára a zálogügynök világszerte elismert jelévé fejlődött.

Ekkor a gyakorlat ellentmondásos volt, de a 16 th Században X. Leó pápa kijelentette, hogy a zálogjog jogilag elismert szakma a katolikus Európa egészében, és bárki, aki megkérdőjelezi ennek törvényességét vagy erkölcsét, kiközösíthető. Ez az ítélet biztosította, hogy a záloggyakorlás gyakorlata az elkövetkezendő évek során beágyazódott az európai pénzügyi élet szövetébe.

A langobardok

A lombard bankok eredete szintén az eredeti „monts de piete” zálogházak közvetítőiből ered, és Olaszország gazdag Lombardia régiójában kezdődött. A zálogügynökök Lombardok néven ismertek Európa szárazföldjén és az Egyesült Királyságban, és továbbra is megtalálhatók a Lombard Streets és a Lombard Alleys a világ nagyvárosaiban, ami azt jelenti, hogy egykor neves zálogházak voltak. A lombard hitelintézetek gyakorlatai ma is relevánsak, és a legtöbb nagy bank a piacképes értékpapírok ellenében kölcsönöz hitelnyújtási eljárásaival. A zálogügynököket szimbolizáló három aranygolyó eredetileg a lombard zálogházak és a firenzei Medici család szimbóluma volt, de mára szerte a világon a zálogházak szinonimájává váltak.

Középkori Nagy -Britannia

A biztosítéknyújtás fogalma az 1066-os normann invázió idején érkezett meg Nagy-Britanniába, de csak a lombard kereskedők későbbi érkezése után vált népszerűvé a gyakorlat. A langobard kereskedőknek a középkorban volt néhány kiemelkedő ügyfele, köztük III. Eduárd és V. Henrik, akik mindketten királyi műtárgyakat zálogosítottak fel, hogy finanszírozzák a Franciaországgal folytatott háborúikat. A langobard kereskedők sok gyanakvással szembesültek az uralkodó osztályok és a köznép részéről egyaránt, de népszerűségük ez idő alatt nőtt és nőtt, egészen addig, amíg a londoni pénzügyi szektor megalapozott részévé váltak. Valóban, a kereskedők olyan hatást hagytak London városában, hogy utcát neveztek el róluk; Lombard utca.

Az Egyesült Királyságban a zálogházaknak 1785-től kezdődően kellett engedélyt szerezniük. A zálogügynöki engedély Londonban 10 fontba, a tartományokba 5 fontba került, havi 0,5% megengedett fix kamat mellett, legfeljebb egy éves futamidővel. A jogszabály 75 évig jól működött, a feltételek és feltételek néhány módosítása mellett, de hatályon kívül helyezte az 1872. évi zálogügynöki engedélytörvény, amely számos olyan törvényt felvásárolt, amelyek még ma is szabályozzák a zálogjogot.

Napjainkban

Manapság a biztosítékhitelek széles körben elfogadott módszer, amelyet az emberek használnak fel értékeik pénzbeli értékének feloldására, mint pl. szépművészet vagy órák . Európa és a nyugati világ szinte minden országának városaiban a zálogház jele látható a főutcán, és azt a helyet jelöli, ahol az ügyfelek biztosítékot kaphatnak értékeik ellen.

Szerepe a gazdagok és híresek zálogjogának történetében

A történelemben sok zálogtörténet olvasható. III. Eduárd angol király rendszeresen zálogházakat használt fel uralkodásának finanszírozására, 1388 -ban híresen zálogba adta ékszereit a Franciaország elleni háború finanszírozására. Azt is mondják, hogy Izabella spanyol királynő zálogba adta ékszereit, hogy finanszírozza Kolumbusz Kristófot az újvilágba tett expedícióin. I. Károly angol saját lombard banki vállalkozást hozott létre Oliver Cromwell elleni háborújának finanszírozására, míg Cromwell feloszlatta az összes zálogházat, amikor az Úr védelmezője lett. Az Angol Bankot 1694 -ben létrehozó Királyi Charta 27. cikke egyértelműen leírja a zálogjog elvein alapuló bankrendszert.

Modern korunkban sok zálogház a történelem tárhelyévé vált gyémánt , értékes régiségek , drágakövek , ékszerek és berendezési tárgyak, amelyek generációk óta öröklődnek.

Honnan származik a zálogház szimbóluma?

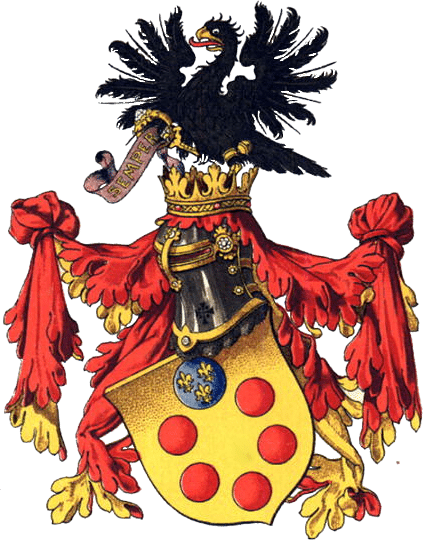

A zálogközvetítés elmúlt évtizedben történő újjáéledése azt jelenti, hogy a jellegzetes három aranygolyó – a zálogjogosult egyetemes szimbóluma – ismét gyakori látvány a főutcáinkon. A fent látható szimbólum szerves kapcsolatban áll az olasz Lombardia régióval, akárcsak maga a zálogügy.

Valóban, bár a zálogügylet valamilyen formában már több mint ezer éve létezik, a lombard bankok 15. századi térnyerése Európa minden nagyvárosában előtérbe helyezné a zálogügynököt. Olyan hatással volt rájuk, hogy sok európai városban még mindig van a gyakorlatról elnevezett utca – például a Lombard Street, amely London városában található.

Miért a szimbólum három aranygömb?

Az olaszországi Lombardia régióban és távolabbról származó lombard bankárokról ismert volt, hogy a felismerhető szimbólumot elhelyezték a telephelyükön kívül, hogy jelezzék a potenciális ügyfeleknek. Egy népszerű elmélet szerint a szimbólum kezdetben három aranyérme volt – közvetlen utalás a kereskedelmükre -, de később gömbökre változtatták a könnyebb láthatóság érdekében.

A Medici család hatása

Egy másik elmélet a zálogházak szimbólumának létrehozásáról a Medici családnak tulajdonítható. A család befolyását nem lehet alábecsülni – egyesek azzal érvelnek, hogy ők voltak Európa leggazdagabb családja a csúcson, és ezt a vagyont politikai befolyás megvásárlására használták fel. Egy család, akik vagyonukat banki tevékenységből szerezték, számos zálogház Firenzében hozzájárult vagyonukhoz.

Egyesek azt állítják, hogy a szimbólum a Medici -ház címere adaptációja volt, amely számos szférát tartalmazott. A legalsó három gömb, amelyeket az alábbi címen láthat, ugyanabban a képletben van, mint a modern zálogjog szimbóluma.

Az érvelés szerint a Medicik befolyása a banki tevékenységre azt jelentette, hogy a címere egy része általában a pénzügyi szektor szinonimájává vált, mielőtt kizárólag a zálogügylethez kapcsolódott volna. Meggyőző érv, elvégre a Medici -ház vezette a Medici Bankot, amely sokáig Európa leggazdagabb és legelismertebb pénzintézete volt.

Hatásos a modern korban

Bármi is legyen az igazság, a Medici család széles körű pénzügyi befolyása azt jelentette, hogy a középkori és reneszánsz Olaszországban használt szimbólum a mai napig megmarad. Természetesen a szimbólum eredete mélyen gyökerezik a gazdag olasz Lombardia régió pénzügyi történetében. Valójában a régió gazdag történelme a mai napig is folytatódott – továbbra is Olaszország leggazdagabb és legnépesebb régiója.

A történészeknek sikerült a szimbólum eredetét a középkori Lombardiába visszavezetniük, és a Medici család egyértelműen nagy szerepet játszott, de a finomabb részletek vitathatóak. Tehát a zsűri alapvetően kiesett.

A szimbólum modernizálása

Mint minden történelem, a zálogkereskedelem eredetét illetően is vannak különböző elméletek. Egy azonban biztos; az ipar jelenleg fellendülésen megy keresztül, és a szimbólum vele együtt fejlődik.

A New Bond Street zálogházaknál a minimalista minimalista megközelítés mellett döntöttünk a hagyományos dizájn mellett, egyértelműen hirdetve, hogy ízlésesen és diszkrét módon zálogügynök vagyunk. Az ipar fejlődésével a szimbólum is fejlődik. Nézze meg alább:

A biztosítékhitelezés magyarázata

A biztosíték olyan eszköz, amely segít egy személynek vagy vállalkozásnak a hitel biztosításában olyan luxuseszközökkel szemben, mint a régiségek, finom borok, luxus Hermes-táskák, klasszikus autók vagy ritka könyvek. Amikor pénzt kölcsönöznek, megállapodást kötnek (gyakran apró betűvel), hogy a kölcsönadó elvehet valamit a hitelt felvevő személytől, és eladhatja annak érdekében, hogy visszakapja a pénzét, ha egyértelműen elmulasztja a megállapodás szerinti törlesztést a szerződésben. A biztosíték gyakran növeli az esélyt arra, hogy nagyobb hitelt kapjon, és javítja a jóváhagyási esélyeket is, ha a hitel megszerzése nehéznek bizonyul.

A biztosíték záloga lehetővé teszi a hitelező számára, hogy úgy érezze, kevesebb kockázatot vállal, és ezért valószínűsíthető, hogy a hitelkamat jobb lesz. Olvasson tovább, ha többet szeretne megtudni a biztosítékhitelezésről.

Hogyan működik a biztosítékhitelezés?

A biztosíték gyakran követelmény, ha a hitelezőnek további biztosítékra van szüksége, hogy nem fogja elveszíteni minden pénzét a hitel nyújtásával. Ha egy eszközt biztosítékként elzálogosítanak, a hitelezőnek jogában áll cselekedni, ha az ügyfél nem tartja be a kölcsönben megállapított kifizetéseket. Az intézkedés az, hogy lefoglalják a biztosítékként elzálogosított eszközt, eladják azt, és az eladásból származó bevételt a hitel teljes kifizetésére használják fel.

A folyamat általában a következőképpen zajlik:

1. Tétel kiválasztása biztosítékként

2. A biztosítékként elzálogosított eszközök értékelése

3. A hitelkínálat az értékelés alapján történik

4. A kölcsön elfogadása, amely során szerződést kötnek minden feltétellel, és a biztosítékot a hitelező gondozásába veszik.

5. Hitelperiódus, amelyben a pénzt a kívánt módon költi el, és betartja a szerződésben megállapított törlesztési ütemtervet.

6. A kölcsönzési időszak vége, ahol a fedezetet visszaadják, ha teljes mértékben kifizette a tartozást. Szükség esetén érdemes meghosszabbítani a kölcsön meghosszabbítását.

A fedezett kölcsön ellentétben áll a fedezetlen kölcsönnel, amelyben a hitelezőnek csak akkor lesz hatásköre, ha elmulasztja a törlesztést, ellentétes a hitelminősítésével, és/vagy jogi eljárást indít Ön ellen.

Mindenekelőtt a hitelezők mindig szívesebben térítik vissza befektetéseiket, amikor jóváhagyják a kölcsönt. Soha nem az a vágyuk, hogy jogi eljárást kényszerítsenek a küszöbükre, ezért gyakran megpróbálnak biztosítékot bevonni biztonsági intézkedésként arra az esetre, ha a dolgok megromlanak. Ideális esetben azt is részesítik előnyben, hogy nem kell a biztosíték lefoglalásának útján járniuk – elsődleges üzleti mechanizmusaik nem tartalmazzák az ingatlan tulajdonjogát, bérbeadását és eladását -, de gyakran ez a legegyszerűbb és legkényelmesebb eszköz befektetésüket.

Mi használható fedezetként?

Zálogba vehető minden olyan eszköz, amelyet a hitelezője biztosítékként elfogad, és amelyet a törvény megenged. Általános szabály, hogy a hitelezők mindig szívesebben fogadnak el olyan eszközöket, amelyek egyszerűen értékelhetők, és ha a körülmények ezt megkövetelik, pénzzé válnak. Ebben a gondolkodásmódban a megtakarítási számlán lévő pénz nagyon vonzó fedezetként, mert értéke végleges, és nagyon könnyű beszedni. Néhány egyéb gyakori biztosítékforma a következők:

– Ingatlan (beleértve a lakásrészvényeket is)

– Gépkocsik

– Készpénzszámlák (általában a nyugdíjszámlák nem tartoznak ide, de vannak kivételek)

– Befektetések

– Hardver és gépek

– Értékes tárgyak, gyűjtemények és régiségek

– Biztosítási kötvények

– Jövőbeli kifizetések az ügyfelektől, más néven követelések

Még egy üzleti hitel biztosítása esetén is magánszemély vagyonát (például családi házat) zálogba adhatja a magánszemély a hitelezőjének személyi garancia keretében.

Eszközeinek értékelése

Általában a hitelező olyan kölcsönt kínál Önnek, amely kisebb, mint a zálogba adott eszköz értéke. Előfordulhat, hogy egyes eszközökre jelentős kedvezmények vonatkoznak. Ennek célja, hogy javítsák esélyeiket arra, hogy visszaszerezzék minden pénzüket arra az esetre, ha a biztosítékként elzálogosított eszköz értéke csökkenne.

A kölcsönkérelem tárgyalásakor a hitelezők általában elfogadható kölcsön / érték arányt (QV) mutatnak be. Ez azt jelentené, hogy ha például a ház értéke ellenében vesz fel hitelt, a hitelezők 80 % -os LTV -t adhatnak meg. Ez azt jelentené, hogy ha az ingatlan értéke 100 000 font, akkor akár 80 000 fontot is felvehetne.

Ha a zálogba adott eszközök értéke csökken, előfordulhat, hogy további eszközöket kell zálogba adnia a fedezetül szolgáló hitel fenntartásához. Hasonlóképpen, Ön továbbra is teljes mértékben felelős a hitel fennmaradó összegéért, még akkor is, ha a hitelező lefoglalja az eszközeit, és eladja azokat egy kisebb összegért, mint amennyivel Ön tartozik. A hitelező szükség esetén jogi lépésekkel behajthatja a fennálló hiányosságokat.

A biztosítékhitel típusai

A biztosítékhitelek különböző helyekről származhatnak. Ezeket legalább olyan gyakran használják üzleti hitelekhez, mint személyi kölcsönökhöz. Sok új vállalkozásnak, amelyek nem rendelkeznek bizonyított pénzügyi múlttal, biztosítékot kell zálogba adnia, amely magában foglalhatja a vállalkozás tulajdonosainak személyes vagyonát.

Előfordulhat, hogy a megvásárolt dolgot kölcsönnel fedezi. Ez néha így van a díjfinanszírozott életbiztosítások esetében; a hitelező és a biztosító gyakran együttműködik annak érdekében, hogy egyszerre biztosítson kötvényt és fedezeti hitelt.

A pénzügyileg vásárolt lakás hasonlóan működik – az ingatlan biztosítja a kölcsönt, és a hitelező lefoglalhatja az ingatlant, ha a törlesztési terv sikertelen. Vannak olyan biztosítékhitelek is, amelyeket olyan embereknek terveztek, akiknek rossz a hitelminősítése. Ezek a hitelek gyakran költségesek, és végső megoldásnak kell lenniük. Sokféle formában érkeznek, és súlyos következményekkel járhatnak, ha nem fizetik vissza.

A New Bond Street Pawnbrokers Mayfair központjában található, és bizalmas zálogkölcsönöket és biztosítékokat nyújt különféle gyűjteményekre. Segítünk pénzügyi megoldások nyújtásában exkluzív ügyfélkörünknek, és rengeteg tapasztalattal rendelkezünk kölcsönök nyújtásában számos finom személyes vagyon, például képzőművészet, értékes ékszerek és finom borok ellen.

This post is also available in:

English (angol)

Français (francia)

Deutsch (német)

Italiano (olasz)

Português (portugál)

Español (spanyol)

Български (bolgár)

简体中文 (egyszerűsített kínai)

繁體中文 (hagyományos kínai)

hrvatski (horvát)

Čeština (cseh)

Dansk (dán)

Nederlands (holland)

हिन्दी (hindi)

Latviešu (lett)

polski (lengyel)

Português (brazil)

Română (román)

Русский (orosz)

Slovenčina (szlovák)

Slovenščina (szlovén)

Svenska (svéd)

Türkçe (török)

Українська (ukrán)

Albanian (albán)

Հայերեն (örmény)

Eesti (észt)

Suomi (finn)

Ελληνικά (görög)

Íslenska (izlandi)

Indonesia (indonéz)

日本語 (japán)

한국어 (koreai)

Lietuvių (litván)

Norsk bokmål (norvég bokmål)

српски (szerb)

Tamil (tamil)

Be the first to add a comment!